В самом разгаре пора, когда жители Португалии подают налоговую декларацию за предыдущий год. Эта обязанность не обходит стороной ни одного налогового резидента этой страны. Кто-то потратит на заполнение декларации IRS минут 5 например, работники по найму, которым доступна автоматическая подача декларации. У кого-то это займет несколько больше времени, как, например, у индивидуальных предпринимателей. А как с этим обстоят дела у получателей инвестиций, живущих в Португалии?

Скажу сразу, им придется потратить прилично времени на заполнение своих деклараций. Причем время это будет прямо пропорционально числу источников дохода. Но ведь чем больше источников дохода, тем лучше! Так что если вы живете в Португалии, думаете о том, чтобы диверсифицировать свои доходы и волнуетесь о вопросах налогообложения, надеюсь, этот материал поможет вам хоть немного сориентироваться в теме. Я не являюсь ни португальским бухгалтером, ни финансовым консультантом. Поэтому, пожалуйста, рассматривайте данный материал как введение в увлекательную тему налогов и инвестиций.

В общем и целом декларировать доходы от инвестиций нужно, если вы:

- продали актив;

- получили доход от дивидендов.

Ни в каких других случаях декларировать ничего не надо. Например, если вы приобрели акции, но не продали их, то декларировать эту покупку не надо.

В большинстве случаев на эти доходы нужно платить налог в 28%, но вот как их декларировать, тут есть своя специфика. Дальше будет много примеров заполнения различных приложений налоговой декларации. Как создавать декларацию, добавлять приложения и переходить от одного пункта к другому, я подробно писала в этой статье.

Итак, как же декларировать доходы от финансовых инвестиций в Португалии?

Депозиты в португальских банках и сберегательные сертификаты

Доходы от банковских депозитов от сберегательных сертификатов (Certificados de Aforro) облагаются налогом у источника. Проценты выплачиваются уже за вычетом налога (28%). Декларировать их нет необходимости.

Прибыли и убытки от продажи ценных бумаг

Когда вы продаете акции или другие ценные бумаги, у вас будет образовываться прибыли или убыток, в зависимости от того, продали ли вы их дороже или дешевле, чем купили.

Для целей налогообложения применяется метод FIFO (First In First Out, по-английски “первый на вход - первый на выход”). По нему продажа активов должна учитываться в той хронологической последовательности, в которой совершалась покупка.

Из прибыли могут быть вычтены комиссионные, уплаченные за проведение операций с ценными бумагами. Если акции были приобретены более 24 месяцев назад, вы можете скорректировать стоимость покупки на определенные коэффициенты и таким образом уменьшить налогооблагаемую базу.

Какие приложения налоговой декларации IRS нужно будет заполнить, зависит от того, где зарегистрирован ваш брокер: в Португалии или за границей.

Брокер зарегистрирован на территории Португалии

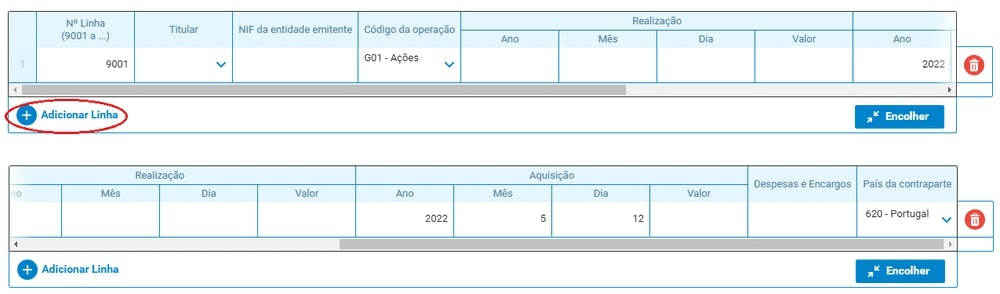

Заполняется Приложение G, раздел 9 (Anexo G Quadro 9).

Поля:

- Nº Linha - номер по порядку (почему-то не проставляются автоматически, а должен заполнять подающий декларацию);

- Titular - получатель дохода;

- NIF da Entidade emitente - налоговый номер компании - эмитента ценных бумаг;

- Código - в случае продажи акций нужно выбрать G01;

- Realização - данные о продаже, нужно заполнить год, месяц и день продажи, а также сумму, полученную от продажи;

- Aquisição - данные о покупке, нужно заполнить год, месяц и день покупки, а также уплаченную сумму;

- Despesas e encargos - расходы, фактически уплаченные в связи с приобретением и продажей акций, такие как, например, комиссионные, коммерческая регистрация или нотариальные сборы;

- País da contraparte - код страны резидентства лица, приобретающего ценные бумаги. Это если верить объяснениям Налоговой службы. В реальности же акции торгуются на бирже и мы не будем спрашивать паспорт у каждого покупателя, которому мы что-то продаем. Поэтому можно указать страну биржи, которой в нашем случае будет Португалия.

Включение доходов в налоговую декларацию IRS (englobamento)

При желании вы можете добавить доход от продажи акций и других ценных бумаг к остальным доходам (например, заработной плате). Тогда они будут облагаться налогом по ставкам согласно шкале налогообложения, в которую попадет ваш суммарный доход. Учтите, что вы должны будете включить ВСЕ доходы от продажи ценных бумаг.

В этом случае в Приложении G в разделе 15 нужно указать это в поле 01.

Брокер зарегистрирован за границей

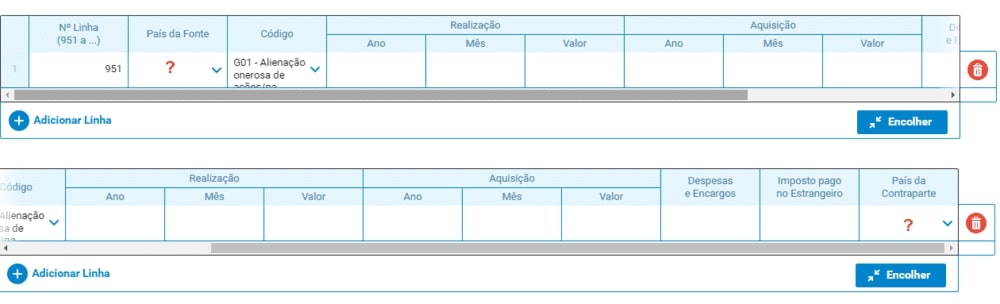

В этом случае источник доходов считаются иностранным. Заполняется Приложение J, раздел 9.2 A (Anexo J Quadro 9.2A).

- Nº Linha - номер по порядку. Каждая строчка может относиться к отдельной компании-эмитенту ценных бумаг либо к отдельной стране;

- País da fonte - код страны источника дохода. Я не нашла точного определения того, что понимать под этой страной. Например, организация Deco Proteste пишет, что это страна эмитента ценных бумаг. Кто-то из блогеров-инвесторов говорит, что это страна, в которой зарегистрирован брокер. И кто-то так даже заполнил декларацию и она была принята как правильная. Кто-то посоветовался с бухгалтером и бухгалтер посоветовал писать туда страну биржи, на которой торгуются эти ценные бумаги.

- Código - в нашем случае нужно использовать G01.

- Realização - данные о продаже, нужно заполнить год, месяц и день продажи, а также сумму, полученную от продажи;

- Aquisição - данные о покупке, нужно заполнить год, месяц и день покупки, а также уплаченную сумму. Если суммы сделок были не в евро, то их нужно пересчитать в евро по курсу на дату продажи или, если не возможно, на 31 декабря того года.

- Despesas e encargos - расходы, фактически уплаченные в связи с приобретением и продажей акций, такие как, например, комиссионные, коммерческая регистрация или нотариальные сборы;

- Imposto pago no estrangeiro - любые налоги, уплаченные за границей, связанные с вашими акциями;

- País da contraparte - код страны резидентства лица, приобретшего ценные бумаги. Это если верить объяснениям Налоговой службы. В реальности же акции торгуются на бирже и мы не будем спрашивать паспорт у каждого покупателя, которому мы что-то продаем. Опять же, я нашла несколько признаний португальских инвесторов, что они не заполняют это поле вообще.

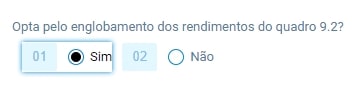

Включение доходов в налоговую декларацию IRS (englobamento)

Если вы хотите добавить доход от продажи акций и других ценных бумаг к остальным доходам (например, заработной плате), чтобы они облагались налогом по ставкам согласно шкале налогообложения, в которую попадает ваш суммарный доход, то нужно указать это в том же разделе 9.2 Приложения J.

Дивиденды

Дивиденды подлежат декларированию независимо от того, вывели ли вы их с брокерского счета или нет. Способ декларирования дивидендов зависит от того, где зарегистрирован брокер (в Португалии или за границей) и где находится компания, выпустившая акции.

Компания-эмитент и брокер зарегистрированы в Португалии

В этом случае брокер сам удержит налог (28%) и отправит его в налоговую. У вас нет необходимости декларировать эти доходы.

Если вы хотите добавить эти доходы к другим вашим доходам в целях налогообложения, то нужно заполнить раздел 4 B в Приложении E.

Компания-эмитент и брокер зарегистрированы за пределами Португалии

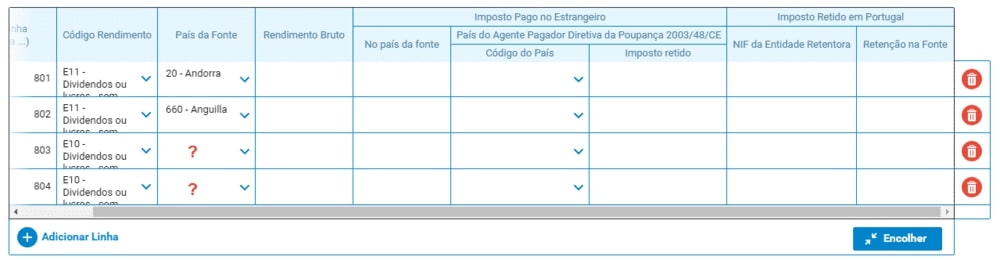

Заполняется Приложение J, раздел 8.A (Anexo J Quadro 8.A).

Поля:

- Código Rendimento - в этом случае используется E11;

- País da Fonte - код страны источника дохода (страна компании-эмитента акций)

- Rendimento bruto - полная сумма дохода, полученная до уплаты налога за границей.

- Imposto pago no estrangeiro - налог, уплаченный за границей. Сумма должна быть подтверждена документом, выданным налоговым органом страны происхождения дохода, указанного во второй колонке.

Другие поля заполнять не нужно.

В контексте дивидендов от иностранных компаний важно предусмотреть защиту от двойного налогообложения. С этим вопросом лучше всего обратиться к брокеру. В общем и целом Португалия обложит эти доходы по ставке 28%, если только источник дохода - не оффшорная компания (в таком случае налог будет 35%).

Португальский брокер, иностранная компания-эмитент

Заполняется то же самое Приложение J, раздел 8.A (Anexo J Quadro 8.A), но немного по-другому:

- Código Rendimento - в этом случае используется E10, а не E11;

- País da Fonte - код страны источника дохода (страна компании-эмитента акций)

- Rendimento bruto - полная сумма дохода, полученная до уплаты налога за границей.

- Imposto pago no estrangeiro - налог, уплаченный за границей. Сумма должна быть подтверждена документом, выданным налоговым органом страны происхождения дохода, указанного во второй колонке.

- Imposto retido em Portugal - если какой-то налог был уже удержан брокером в Португалии, то нужно указать его сумму (Retenção na fonte) и налоговый номер брокера (NIF da entidade retentora).

Иностранный брокер, португальская компания-эмитент

Заполняется Приложение J, раздел 8.A (Anexo J Quadro 8.A).

В этом случае будет не совсем ясно, как заполнять декларацию

- Código do rendimento - нужно выбрать E11;

- País da Fonte - по идее, это должна быть Португалия, но ее нет в списке стран, доступных для этого поля. Я нашла мнения инвесторов, которые вводят в это поле страну брокера. Тем не менее, они не могут поручиться за то, что это правильно. Часто рекомендуют вкладывать в португальские компании через португальских брокеров, чтобы избежать неясности.

Планы пенсионных накоплений PPR

Обладатель плана пенсионных накоплении в Португалии имеет право на налоговые вычеты за каждый год, когда он производит пенсионные взносы. Налог же он будет платить только тогда, когда план окончит свое действие и инвестор получит свои деньги обратно. Ставка налогообложения будет зависеть от срока действия плана и некоторых других факторов. Подробности можно узнать в этом материале.

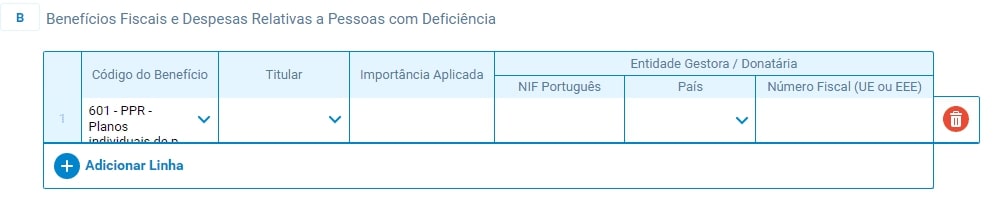

Получение налогового вычета

Заполняется Приложение H, раздел 6.B (Anexo H Quadro 6.B).

Поля:

- Código do Benefício - нужно выбрать код 601;

- Titular - инвестор;

- Importância aplicada - годовая сумма взносов;

- Entidade gestora - нужно указать организацию, управляющую планом пенсионных накоплений (налоговый номер и страну).

В моем фонде PPR сказали, что у меня эта таблица будет заполняться автоматически, поскольку при подписке на план я указала, что хочу получать налоговые вычеты. Если я передумаю их получать в каком-то году, то мне нужно будет вручную удалить эту строку.

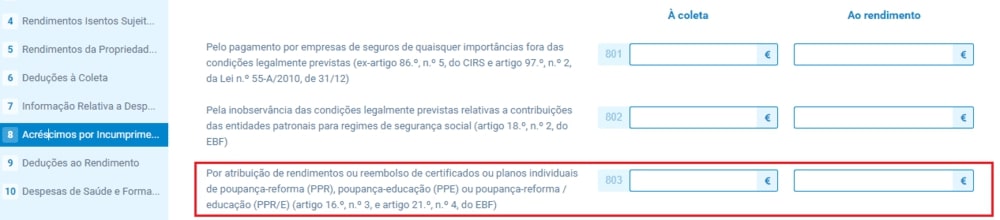

Возврат налогового вычета

Заполняется Приложение H, раздел 8 (Anexo H Quadro 8).

Если средства из плана пенсионных накоплений были отозваны досрочно и не были соблюдены условия, предусмотренные законом, то инвестор обязан вернуть налоговые вычеты за соответствующие годы, а также уплатить пеню в размере 10% от суммы.

Финальную сумму (с учетом 10% штрафа) нужно указать в поле 803 (столбец Ao rendimento).

Платформы P2P-кредитования

О том, как регулируется деятельность платформ P2P-кредитования в Португалии, можно узнать из этого материала. В плане налогообложения все достаточно просто. Если платформа португальская, то она будет производить выплаты уже за вычетом налога, так что вам нет необходимости заполнять декларацию.

Если же платформа иностранная, то декларировать эти доходы нужно независимо от того, выводите вы их с платформы или нет.

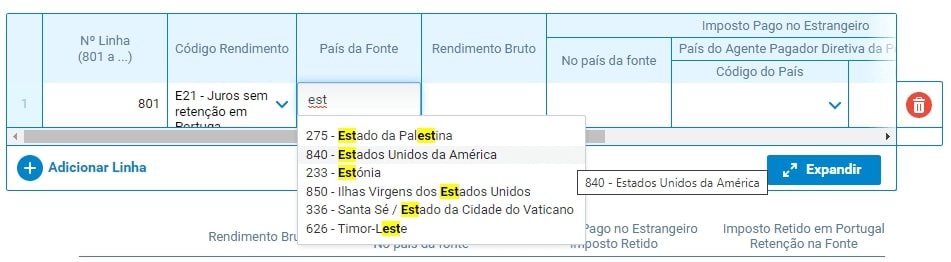

Требуется заполнить Приложение J, раздел 8.A (Anexo J Quadro 8.A)

Поля:

- Código Rendimento - в этом случае используется E21;

- País da Fonte - код страны, где зарегистрирована P2P-платформа. Нет необходимости пролистывать список. Можно ввести часть названия страны, чтобы найти ее быстрее.

- Rendimento bruto - полная сумма дохода, полученная до уплаты налога за границей.

- Imposto pago no estrangeiro - налог, уплаченный за границей. Сумма должна быть подтверждена документом, выданным налоговым органом страны происхождения дохода, указанного во второй колонке.

Другие поля заполнять не нужно.

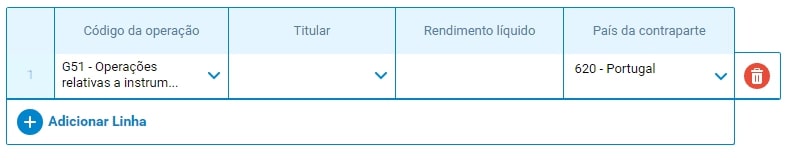

Forex, CFDs и т.п.

Португальский брокер

Заполняется Приложение G, раздел 13 (Anexo G Quadro 13).

- Código - G51.

- Titular - инвестор;

- Rendimento líquido - чистый доход;

- País da contraparte - Португалия.

Иностранный брокер

Заполняется Приложение J, раздел 9.2 B (Anexo J Quadro 9.2 B).G30

Чистый доход, страна брокера, pais da contraparte - страна, где вы налоговый резидент

- Nº Linha - номер по порядку;

- Código - нужно использовать G30.

- País da fonte - код страны источника дохода (страна брокера)

- Rendimento líquido - чистый доход;

- Imposto pago no estrangeiro - налоги на этот доход, уплаченные за границей;

- País da contraparte - страна, где вы являетесь налоговым резидентом.

Вместо заключения

Я очень надеюсь, что после прочитанного вы не передумаете инвестировать в Португалии! Да, вопросы налогообложения могут испугать человека, мало подготовленного к бюрократии. К счастью, всегда можно обратиться за помощью к профессионалам, например, к дипломированным бухгалтерам в Португалии.

Собиратесь ли вы переезжать в Португалии или уже живете здесь, на портале WithPortugal.com вы можете найти очень много полезной информации о налогах, финансах, стоимости жизни, покупке недвижимости… о любом аспекте португальской жизни!

И конечно же на нашем портале вы можете получить профессиональные услуги: консультанта по иммиграции, риэлтора, переводчика, персонального ассистента, специалиста по страхованию, обмена криптовалюты.