Почему это важно?

Многие люди, при переезде в Португалию открывают свой собственный бизнес или начинают работать как частные предприниматели, и часто в таких ситуациях остро встает вопрос о налогообложении и отчетности.

Другие же, выбирая работать как наемные сотрудники (и не важно, будь это ли работа на линии фабрики, или в офисе крупной международной компании), совсем не беспокоятся о налогообложении, т.к. знают, что налоги будет оплачивать компания, а в конце месяца вы просто будете получать определенную сумму на вашу банковскую карточку. Все это так, но какова будет эта сумма?

Если вы хотите поделиться своей историей жизни в Португалии, напишите Роману в фейсбук

Приезжая из стран СНГ многие наши соотечественники знакомы с фиксированной ставкой налогообложения, и знают что из зарплаты брутто нужно вычесть определенный процент, и именно эту сумму вы получите в конце месяца (вы или любой другой человек, с такой же зарплатой брутто, как и у вас).

В Португалии же существует прогрессивная система налогообложения, которая зависит не только от размера вашей зарплаты (чем больше ваша зарплата до вычета налогов - тем более высокий налог вам придется заплатить), но и от личных обстоятельств каждого человека (семейного положения, наличия проблем со здоровьем и т.д.), поэтому вполне может быть такая ситуация что вы, с зарплатой брутто 1500 евро в месяц и ваш друг с такой же зарплатой, в конце месяца будете получать совсем разные суммы нетто на зарплатную карту, и проблема в том, что эти суммы будут различаться не на пару евро, а на сотни.

Особенно это важно при первом трудоустройстве, когда вы только приехали в страну и вот на собеседовании вам сообщают, что вы прошли отбор и ваша зарплата будет, например, 1200 евро (зарплату в Португалии в 95% случаях оглашают всегда в брутто, именно по той причине, что работодатель понятия не имеет сколько вы будете получать «чистыми»).

1200 евро брутто, это много или мало? Соглашаться или нет? Сколько это будет «чистыми»? Это можно понять только зная вашу налоговую ставку с этой суммы. И чтобы после получения первой зарплаты после месяца работы у вас не было неприятного шока, нужно знать и уметь рассчитывать налоги самостоятельно.

Как это сделать? Давайте разбираться!

Какие бывают налоги и от чего они зависят

- Подоходный налог IRS

Начнем с IRS (Imposto sobre o Rendimento de Pessoas Singulares), т.е. с налога на доходы физических лиц. В Португалии его уплата для наёмных сотрудников осуществляется посредством механизма «retenção na fonte», что по сути дела означает то, что компания (будь то государственная или частная) удерживает с вас подоходный налог и за вас ежемесячно перечисляет его государству. С одной стороны, это очень удобно, ведь вам не нужно заполнять никаких документов каждый месяц. Но важно знать вашу процентную ставку, раз уж налоги за вас платит сама компания.

Подоходный налог будет зависеть от следующих факторов:

- От места вашей резиденции. В Португалии налог отдельно рассчитывается для резидентов Континентальной части, Азорских островов и Мадейры (жители островов имеют более низкие налоговые ставки).

- От суммы вашей зарплаты до вычета налогов (чем она выше – тем больше и налоги, что, собственно, и характеризует прогрессивную систему налогообложения).

- От семейного положения (наличие супруга/и, детей, и их количество).

- От количества членов семьи, которые работают и получают доход.

- От состояния здоровья, т.к. для людей с ограниченными возможностями применяются иные ставки и всевозможные послабления. (Важно! Инвалидность должна быть официально подтверждена и зарегистрирована).

Таблицы со ставками подоходного налога (Tabelas de retenção na fonte) ежегодно обновляются и публикуются на сайте Portal das Finanças, вы всегда сможете найти их тут.

Просто выбираем необходимый год, затем одну из 3 таблиц (Континент, Азорские острова или Мадейра) и уже в открывшемся файле Excel выбираем подходящую для себя ситуацию (исходя из вашего дохода, семейного положения и т.д.).

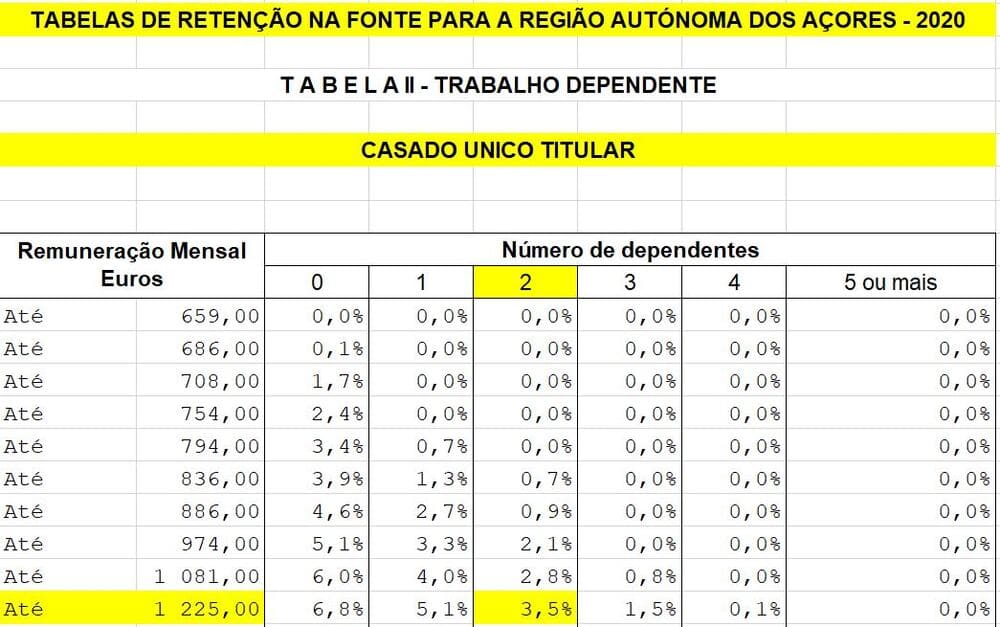

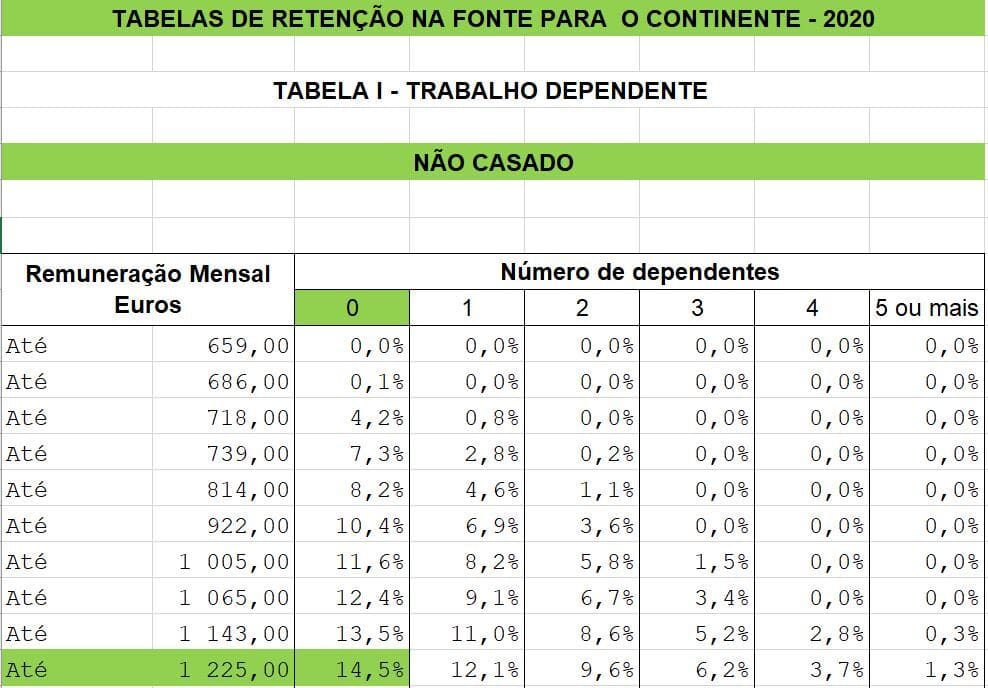

При этом важно отметить, что если ваша зарплата до вычета налогов составляет до 659 евро, то подоходным налогом она облагаться не будет (во всех таблицах вы увидите налоговую ставку 0%).

Также правительство выпускает таблицы с образцами расчетов (с примером которых можно познакомится тут), чтобы наглядно продемонстрировать примеры с различной ставкой IRS для различных групп людей, с разной зарплатой и семейным положением.

Важно отметить, что в каждый год (начиная с апреля месяца) каждый человек должен подать Налоговую Декларацию (Declaração de IRS) на сайте Portal das Finanças за прошлый год.

В данной декларации будет определена общая сумма ваших доходов за предыдущий год и будет произведен перерасчет (по сути дела – сверка) и сравнение уже уплаченных вами налогов (через механизм «retenção na fonte») с тем, что вы должны заплатить по итогу года (т.е. в момент подачи декларации оценивается весь год в целом, суммарно, а также берутся во внимание ваши расходы за год (все счета, покупки, оплата квартиры и прочее)). В итоге государство может либо вернуть вам часть уплаченных налогов (если вы их переплатили), либо может потребовать сумму к оплате, если в течение года и после сверки будет выявлено, что налоги IRS не были уплачены полностью.

Давайте сравним!

Для примера возьмем двух людей, у которых зарплата до вычета налогов равна 1200 евро.

Первый человек живет на Азорских островах (Região Autónoma dos Açores), у него есть неработающая жена (casado único titular) и двое детей (número de dependentes – 2). Мы видим, что по таблице подоходный налог для такого человека будет составлять 3,5%.

Второй человек живет не на островах, а в Лиссабоне (Continente), он не женат (não casado), у него нет детей (número de dependentes – 0) и также его брутто зарплата равна 1200 евро. По таблице с сайта Finanças подоходный налог для такого человека будет составлять 14,5%, а следовательно такой человек будет платить подоходный налог на 132 евро больше, чем первый, а это, согласитесь, достаточно существенное различие.

Интервью с иммигрантами в Португалии читайте здесь

Важно отметить, что под «número de dependentes» в соответствии с данной статьей на портале Finaças подразумевается количество иждивенцев, а именно дети (родные, пасынки или усыновленные), которые либо являются несовершеннолетними, либо находятся под опекой, в состоянии непригодном для работы, либо если они получают менее 14 минимальных зарплат в год и им не более 25 лет.

Т.е. дополнительно относить своего неработающего супруга к иждивенцам не надо, достаточно выбрать таблицу, где работает только лишь один из супругов (casado único titular).

- Социальный налог (Taxa Social Única)

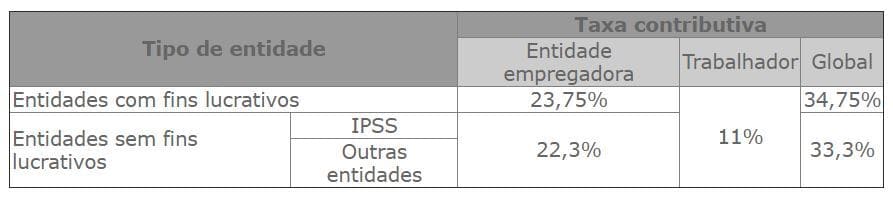

На данный момент все наёмные сотрудники компаний (частного или государственного сектора) выплачивают единый для всех налог Taxa Social Única в 11% со своей брутто зарплаты в Segurança Social. Как и в случае с подоходным налогом, работнику не нужно ничего высчитывать или подавать документы – за вас это сделает компания-работодатель, ведь вместе с вашими 11% ей придется заплатить и свой процент социального налога за вас (для коммерческих компаний 23,75%), но этот процент уже не повлияет на вашу итоговую «чистую» зарплату.

Давайте посчитаем!

Например, наёмный работник, с зарплатой брутто 1000 евро, должен выплатить 11% в Segurança Social, т.е. 110 евро. При этом, работодатель должен заплатить за этого сотрудника уже 23,75% от 1000 евро (т.е. 237,5 евро). В сумме, работодатель заплатит за данного сотрудника в Segurança Social 347,50 евро ((11% + 23,75%)*1000= 34.75% *1000= 347,50), в то время как сам сотрудник получит 890 евро (за вычетом 110 евро соц. налога) минус подоходный налог IRS.

- Отчисления в ADSE наёмных сотрудников государственного сектора

Сотрудники государственных служб, местных администраций, учителя и преподаватели и другие работники гос. сектора (полный список и условия можно посмотреть тут) платят дополнительно 3,5% в месяц от своей заработной платы в организацию ADSE, которая является своего рода медицинской страховой компанией для сотрудников гос. сектора. В результате таких отчислений сотрудники имеют доступ к частным клиникам со скидками – т.е. это своеобразная медицинская страховка для гос. служащих.

Как и в случае с другими налогами - выплату этих 3,5% из вашей зарплаты осуществит сам работодатель.

Налоги на пособие на питание

Если вы никогда не работали в Португалии, для вас будет приятной новостью, что по закону, помимо зарплаты всем наемным сотрудникам в стране (вне зависимости от сектора) полагается пособие на питание (Subsídio de alimentação), которая может быть выплачена в денежном эквиваленте и прибавлена к зарплате, выдана как ваучер на питание, либо выплачена деньгами на специальную карту, которой вы можете расплачиваться лишь в супермаркетах, кафе и ресторанах.

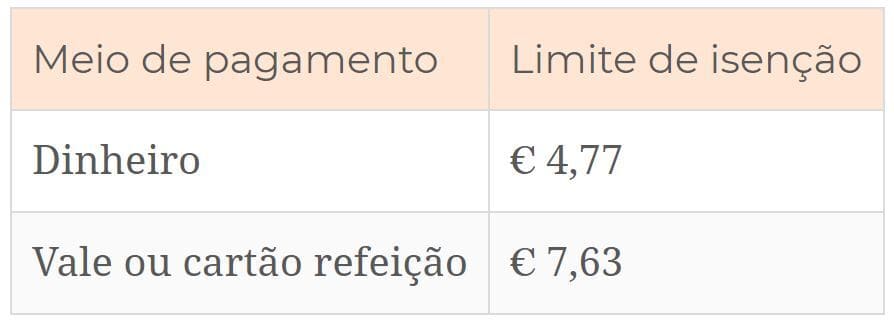

Данная сумма облагается налогом только лишь тогда, когда превышает установленные дневные нормы выплат. (см. таблицу ниже):

Т.е. всегда выгоднее попросить своего работодателя выплачивать вам пособие на питание на отдельную карту, т.к. тогда, если вы укладываетесь в размер 7,63 евро в день, то налог вам платить не придется.

Например, если вы получаете в день 6 евро на питание в денежном эквиваленте, то это будет значить что 4,77 евро будут освобождены от налогов, а 1,23 евро будут налогами облагаться.

Как рассчитать?

В данной статье подробно расписана логика налогообложения наемных сотрудников в Португалии и приведены ссылки на официальные законы и таблицы налоговых ставок.

Тем не менее, прогресс не стоит на месте, и если вам нужно быстро рассчитать и прикинуть какова будет ваша реальная зарплата (например когда на собеседовании предложили определенную сумму, а вы не знаете, сколько это будет «чистыми», после вычета налогов), то буквально за пару минут вы можете сделать расчёт в специальных калькуляторах, которые предлагаются различными экспертными журналами и сайтами.

Вот некоторые из них, актуальные в 2020 году:

Калькулятор Montepio. Самый простой вариант, но менее точный, т.к. не позволяет выбрать размер пособия на питание и ваш регион.

Калькулятор Adecco. Простой и качественный калькулятор, который можно настроить под регион, ваше семейное положение и можно указать размер пособия на питание.

Калькулятор DoutorFinanças. Достаточно полный и подробный калькулятор, в котором указывается не только зарплата «чистыми» для самого сотрудника, но также показывается сколько будет такой сотрудник стоить для компании, что может быть особенно актуально, если вы работодатель.

Калькулятор Economias. Самый продвинутый калькулятор, т.к. в сравнении с предыдущими в нем можно выбрать сектор (государственный или частный), а также даны очень подробные инструкции по заполнению. Особенно рекомендуем этот калькулятор сотрудникам гос. сектора.

При использовании калькуляторов, пожалуйста проверьте, что это калькулятор 2020 года (т.к. мы уже поняли выше, что ставки подоходного налога IRS обновляются каждый год), а также помните, что любая система несовершенна, и лучше использовать несколько калькуляторов для сравнения, чтобы исключить ошибку.

Заключение

Существует огромное множество налогов, с которыми нам приходится сталкиваться в жизни (это и налоги на недвижимость, на транспортное средство, НДС и прочее).

Если вы – наемный сотрудник и работаете в компании в Португалии или планируете трудоустраиваться, то это означает, что вы должны быть особенно внимательны к подоходным налогам и наизусть знать свою налоговую ставку.

В первую очередь потому, что только так можно успешно пройти переговоры по трудоустройству, ведь большинство работодателей огласит вам только сумму брутто – до вычета налогов, и вы должны уметь оперативно рассчитать, какой налог именно вы будете платить с этой суммы и какая сумма в итоге будет приходить вам в конце месяца на зарплатную карту.

Также, как вы уже поняли – место жительство, семейное положение и прочие «мелочи» очень сильно могут повлиять на ставку ваших налоговых отчислений, так что имейте это ввиду и всегда своевременно документируйте и уведомляйте работодателя и гос. органы о любых изменениях вашего социального статуса – ведь это зачастую может помочь вам получать более высокую зарплату, за счет более низкой налоговой ставки.

Знание - сила, а зная законы и налоговые ставки в Португалии вы можете грамотно выстроить диалог с потенциальным работодателем и обеспечить себе достойную и прозрачную оплату вашего труда.