Не так давно мы с вами узнали, какие налоги и другие затраты вы должны будете оплатить, если хотите купить недвижимость в Португалии.

Настало время разобраться со стороной продавца: какие расходы несёт собственник, помимо получения прибыли.

Налог IRS на прирост капитала от недвижимости

Если недвижимость продаётся дороже, чем покупалась, то появляется прирост капитала собственника от недвижимости. 50% прироста капитала будут добавлены в качестве дохода к другим вашим доходам при подаче декларации IRS (подробнее об IRS писали в этой статье).

Но налогооблагаемую базу можно существенно сократить. Давайте посмотрим, как считается прирост капитала, и что может уменьшить налоги уплачиваемые продавцом.

Прирост капитала = стоимость продажи - (стоимость приобретения x коэффициент обесценивания валюты) - расходы на покупку и продажу - расходы, понесенные в связи с повышением стоимости имущества (за последние 12 лет).

В формуле мы видим составляющую Коэффициент девальвации валюты. Правительство ежегодно публикует таблицу коэффициентов девальвации валюты. Поэтому на будущие года эти значения можно будет найти в открытом доступе. По факту это значения инфляции, на которые корректируется стоимость недвижимости.

Мы видим, что прирост капитала (а значит и сумму, с которой будет уплачиваться вами налог) существенно могут уменьшить расходы на покупку и продажу недвижимости, а также расходы, связанные с улучшением жилья. Давайте расшифруем эти два показателя.

Расходы на покупку и продажу недвижимости:

- Заявление на получение энергетического сертификата (около 20-70 евро в зависимости от количества комнат);

- Регистрация земли и соответствующие налоги;

- Гербовый сбор;

- Стоимость нотариуса;

- Муниципальный налог на передачу недвижимости (IMT);

- Комиссия, уплаченная риелторской компании (если таковая имеется).

Этот список далеко не полный, и более подробно, например, о затратах на документы мы рассказываем в конце статьи. Главное понимать, что подобные ваши расходы сокращают сумму, с которой вы потом будете уплачивать налог.

Расходы по улучшению качества жилья (за последние 12 лет):

- Замена окон;

- Ремонт косметический или капитальный;

- Установка центрального отопления

И так далее.

Все расходы и сборы за последние 12 лет, предшествующие продаже, должны быть подтверждены счетами-фактурами, выставленными на имя собственника, поэтому рекомендуется сразу собирать и тщательно хранить все документы, а также при расчётах лучше указывать свой NIF номер.

Итак, вы посчитали прирост капитала и учли все факторы, которые уменьшают налогооблагаемую базу. Данная сумма, как писали ранее, делится на пополам и добавляется к остальных вашим доходам, с которых вы будете уплачивать IRS. В дальнейшем применяются текущие годовые ставки для расчета налога.

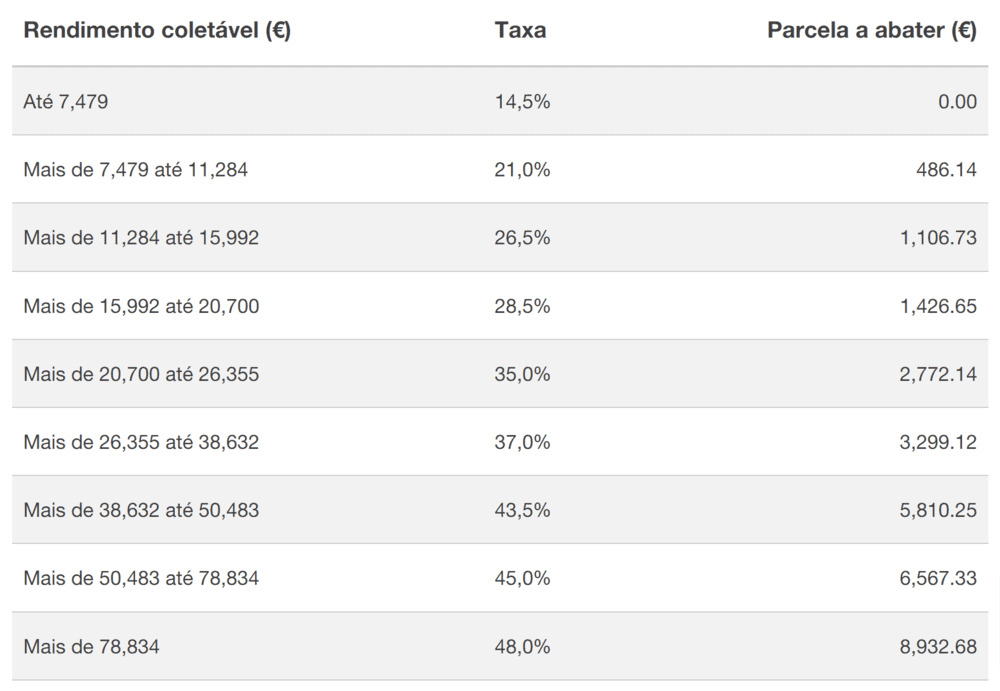

Например, далее ставки на 2023 год (источник):

Например, вы посчитали, что прирост капитала с продажи недвижимости с учётом всех затрат составил 50 000 евро, а ваша зарплата за год составляет 24 000 евро. Мы делим прирост капитала пополам и прибавляем к вашему остальному доходу. Получается 49 000 евро налогооблагаемой базы. Согласно таблице к ней будет применяться ставка 43,5%. То есть вы заплатите налоги в размере 21 315 евро. Также расчёты могут быть скорректированы в зависимости от того, подаёте ли вы декларацию совместно с супругом/партнёром, есть ли у вас дети на иждивении и т.д.

Важно понимать, что, во-первых, часть уплаченного налога можно вернуть. В этой статье мы рассказывали, как это сделать и для чего необходимо указывать свой NIF (налоговый) номер при покупке товаров и услуг. Во-вторых, есть факторы которые дополнительно могут уменьшить или вообще свести к нулю облагаемую налогом часть прироста капитала от недвижимости, например, дальнейшая судьба полученной прибыли с продажи, являетесь ли вы пенсионером и в каком году вы купили продаваемую недвижимость. Обо всём этом далее в статье.

Отдельно стоит сказать о собственниках, которые не являются налоговыми резидентами Португалии. Ранее, если вы не являлись налоговым резидентом, вся ваша прибыль от продажи недвижимости в Португалии облагалась налогом по фиксированной ставке 28%. Но в 2023 году нерезиденты были приравнены к резидентам в части расчёта прироста капитала и применения налоговых ставок.

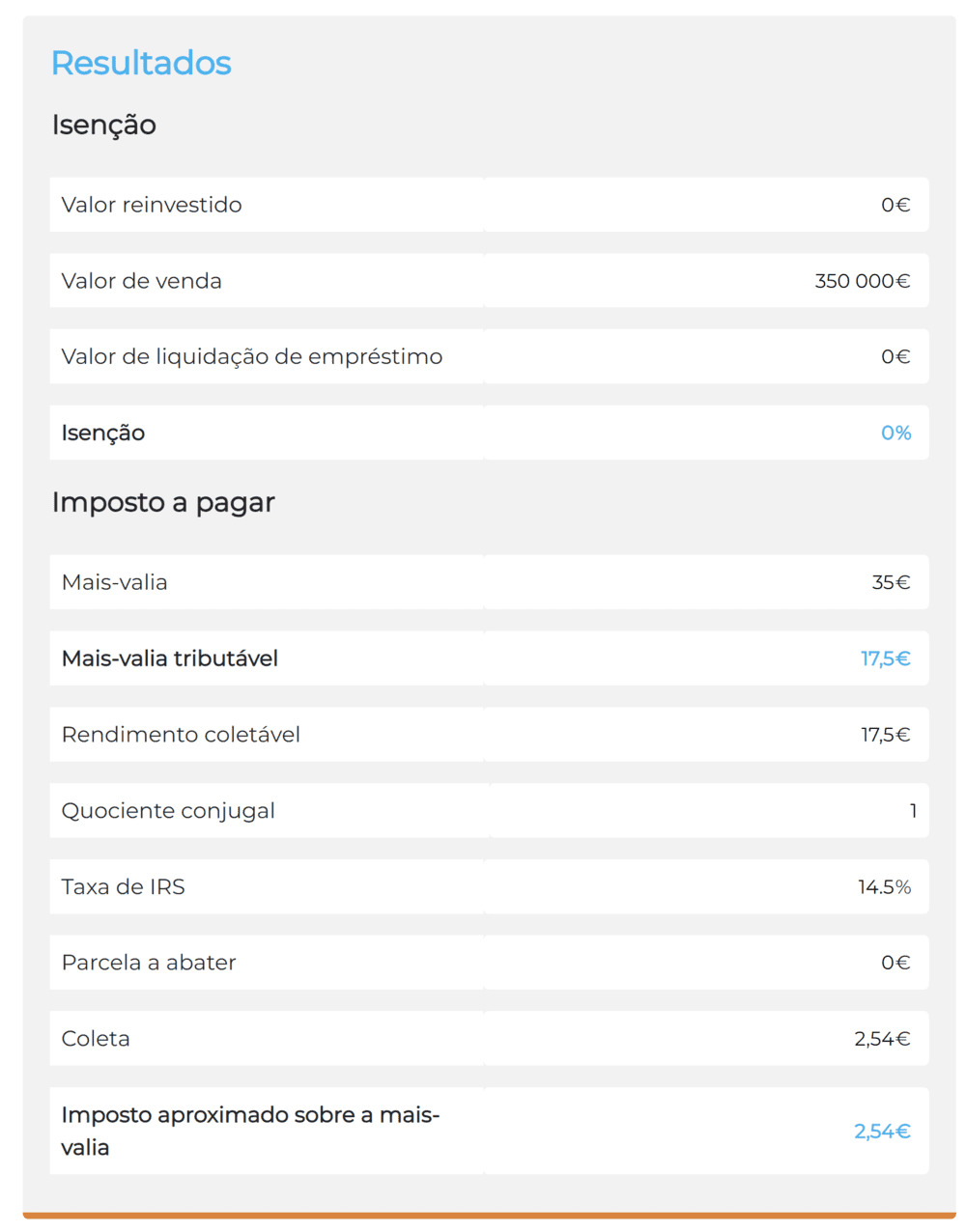

Онлайн симуляторы прироста капитала от недвижимости (Simulador de Mais-valias Imobiliárias).

Стоит отметить, что для экономии времени вы можете воспользоваться онлайн симуляторами для расчёта прироста капитала и налога IRS. Они помогут вам быстро прикинуть налог, который вам придётся заплатить с продажи, учитывая все ключевые параметры. Например, этот симулятор.

В некоторых случаях можно получить освобождение от оплаты IRS при продаже недвижимости:

- Если вы приобретали недвижимость в собственность до 1989 года, когда вступил в силу Кодекс IRS. Несмотря на то, что IRS в данном случае не уплачивается, операция по купле-продаже должна быть задекларирована в Приложении G1 (прирост капитала, который не облагается налогом) при ежегодной подаче налоговой декларации;

- Если вы продаёте своё единственное жильё (собственное и постоянное жильё - habitação própria e permanente или HPP) и прибыль от сделки реинвестируете в покупку нового единственного жилья или даже участка земли под строительство в Португалии.

Обратите внимание, что реинвестирование должно быть осуществлено в течение 24 месяцев до или в течение 36 месяцев после продажи имущества, чтобы можно было не платить IRS с прироста капитала от недвижимости. В том числе поэтому факт продажи необходимо отразить в ежегодной налоговой декларации (Приложение G), где вы также укажете желание реинвестировать прибыль и до тех пор налогообложение прироста капитала приостанавливается.

Если, наоборот, вы покупаете сначала новую недвижимость, вы можете продать старую в течение следующих 24 месяцев и уведомить налоговые органы о том, что деньги, полученные от продажи, были направлены на купленное вами имущество.

Реинвестирование может применяться не только для покупки новой недвижимости, но и для её расширения или улучшения. Например, вы можете решить инвестировать часть от прироста капитала в покупку земли, а часть в строительство дома на ней.

Либо вы можете сумму от прибыли реинвестировать частично, тогда IRS будет распространиться только на часть прибыли, которая не ушла на реинвестирование.

Если продаваемое жилье является вторым домом (например, загородным домом), то режим реинвестирования не может применяться, и, следовательно, вам необходимо будет уплатить IRS с половины суммы прироста капитала.

- Если вы решите реинвестировать деньги, полученные от продажи вашего единственного дома в Португалии, в другую единственную резиденцию в ЕС (могут быть некоторые дополнительные расходы в этом случае).

Собственники старше 65 лет могут быть освобождены от IRS на прирост капитала

Чтобы получить такое освобождение продавец недвижимости старше 65 лет должен реинвестировать прибыль с продажи в договор финансового страхования жизни Ramo Vida или открытый пенсионный фонд, обеспечивающий регулярный периодический доход. Для реинвестирования в течение 6 месяцев после завершения сделки также подходит и система государственного финансирования, включающая пенсионные сертификаты (или RPC, подробнее об этом здесь).

Эта возможность распространяется также на супруга или партнёра.

В случае договора финансового страхования жизни или индивидуального членства в открытом пенсионном фонде условия договора должны обеспечивать продавцу недвижимости или супругу/партнеру регулярные и периодические пособия на период равный или превышающий 10 лет, с максимальной годовой суммой, равной 7,5% от суммы инвестирования.

Чтобы активировать для себя данную опцию, вы должны указать сумму инвестиций в эти инструменты (в Приложении G на сайте Налоговой и таможенной организации).

Здесь есть достаточно много нюансов, поэтому в любом случае рекомендуем вам обратиться за дополнительной консультацией либо в CNAI, либо в AT.

Если вы продали недвижимость дешевле, чем купили её

Бывает и так, что собственник продаёт жильё дешевле, чем покупал его до этого, и несёт убыток. Об этом обязательно необходимо сообщить в AT (Налоговую и таможенную службу). В этом случае не появляется базы для уплаты IRS.

Более того, сумма убытка может помочь снизить налогооблагаемую базу, если вы продаёте другой объект недвижимости с прибылью. Налогооблагаемой базой может стать разница между прибылью и убытком.

Если вы продали недвижимость дешевле стоимости налогового актива (VPT: Valor Patrimonial Tributário)

Из статьи про затраты покупателя мы помним, что VPT не зависит от владельца собственности и автоматически устанавливается Министерством финансов каждые три года.

Может случиться так, что вы продали недвижимость ниже значения VPT. В этом случае вам будет необходимо предоставить множество доказательных документов через портал AT. Например, копию договора купли-продажи, акта приема-передачи недвижимости, копию рекламных объявлений, банковскую информацию об операциях в рамках сделки и т.д.

Если вы не предоставите данные доказательства, то налогооблагаемая сумма прироста капитала будет рассчитываться исходя из значения VPT.

Комиссия агентству недвижимости (Comissão da agência imobiliária)

Если вы прибегаете к услугам агентства, то, скорее всего, они обойдутся вам в районе 3%-5% (+ НДС) от цены, указанной в акте купли-продажи. Тем не менее стоит уточнять размер вознаграждения у каждого агентства. Оплата в полном объёме производится при выполнении сторонами всех условий договора, согласно португальскому законодательству. Но схемы оплат могут быть разными. Например, 100% оплаты в момент окончательного заключения сделки. Или, например, 50% предоплаты после подписания договора с агентством, и оставшиеся 50% после завершения сделки по купле-продаже недвижимости.

Надо сказать, что по нашим наблюдениям, достаточно малый процент недвижимости продаётся в Португалии без агентств. Агентство берёт на себя множество достаточно сложных задач, как то проверка продавца и покупателя, организация всего процесса сделки, сбор всех необходимых документов, поиск клиентов, организация просмотров и так далее.

На нашем сайте вы также сможете найти риелторов в Лиссабоне, Порту, на Мадейре и других локациях Португалии, которые помогут вам с покупкой или продажей недвижимости.

Тем не менее, если вы приняли для себя решение продавать недвижимость самостоятельно, то эти рекомендации от idealista могут пригодиться.

Отказ от ипотеки (Cancelamento da hipoteca)

Если вы продаёте недвижимость, купленную с использованием ипотечного кредита, который ещё не погашен, то необходимо официально отменить ипотеку, чтобы жильё было доступно для покупателя.

В данном случае заявление о регистрации отказа от ипотеки необходимо сопроводить заявлением о регистрации договора купли-продажи недвижимости, и возможно, если имело место, информацией о заключении нового ипотечного договора уже покупателем. Такая процедура отмены в Земельном кадастре стоит около 50 евро.

Дополнительно необходимо узнать об условиях отказа от ипотеки в вашем банке.

Расход на документооборот (Despesas com documentação)

Из статьи о расходах покупателя жилой недвижимости мы с вами знаем, что оплата нотариального оформления сделки ложится на покупателя, как и оплата некоторых документов, необходимых для получения ипотечного кредитования. Со стороны продавца недвижимости также существуют затраты, касающиеся документооборота по сделке.

- Свидетельство о постоянной собственности (Certidão predial permanente). Стоимость 15 евро при заказе онлайн, и 20 евро при заказе в Кадастровой палате (Conservatória do registo predial), Магазине гражданина (Loja de Cidadão) или Реестре (Espaço Registos). Это стоимость за каждую долю собственности. Подробнее здесь. Документ действителен 6 месяцев. Данное свидетельство содержит все основные сведения о недвижимости, включая данные владельца. Оно требуется, в том числе, для того, чтобы покупатель был уверен, что именно продавец является законным владельцем недвижимости и существуют ли какие-то дополнительные условия, например, ипотека, о которых ещё не известно.

- Лицензия на использование (Licença utilização). Стоимость от 35 евро. Наличие данной лицензии подтверждает пригодность недвижимости к проживанию. Любая недвижимость, предназначенная для жилья, должна иметь жилищную лицензию, выданную городским советом по месту нахождения недвижимости. Многие муниципалитеты дают возможность заказать такие документы онлайн, например, Лиссабон. Под исключение из правила попадают дома построенные до 1951 года. В случае продажи такой недвижимости лицензия не требуется. Также лицензия не потребуется, если продаётся недвижимость не пригодная для проживания.

- Технический лист/паспорт жилья (Ficha técnica habitação). Стоимость от 130 евро. Так как вы когда-то покупали недвижимость, которую сейчас продаёте, то данный документ уже должен быть у вас на руках. Но если по каким-то причинам его нет или он утерян, то его можно запросить у застройщика (он обязан хранить документ минимум 10 лет) или городского совета при условии уплаты пошлины. Пример такого документа можно посмотреть тут. FTH представляет собой описательный документ технических и функциональных характеристик городского здания. Все здания, построенные или подвергшиеся реконструкции и перестройке после 30 марта 2004 года, должны иметь данный технический паспорт на жилье. Акт приёмки-передачи по вашей сделке купли-продажи недвижимости не может быть подписан без предварительного удостоверения нотариусом наличия этого документа. Поэтому FTH, как и остальные стоит подготовить заранее, чтобы не оттягивать потом сроки сделки и не потерять покупателя. И здесь есть исключение из правил по необходимости предоставления продавцом данного документа. Здания с жилищной лицензией, запрошенной или выданной до 30 марта 2004 г., и здания, построенные до 7 августа 1951 г., не требуют наличия FTH.

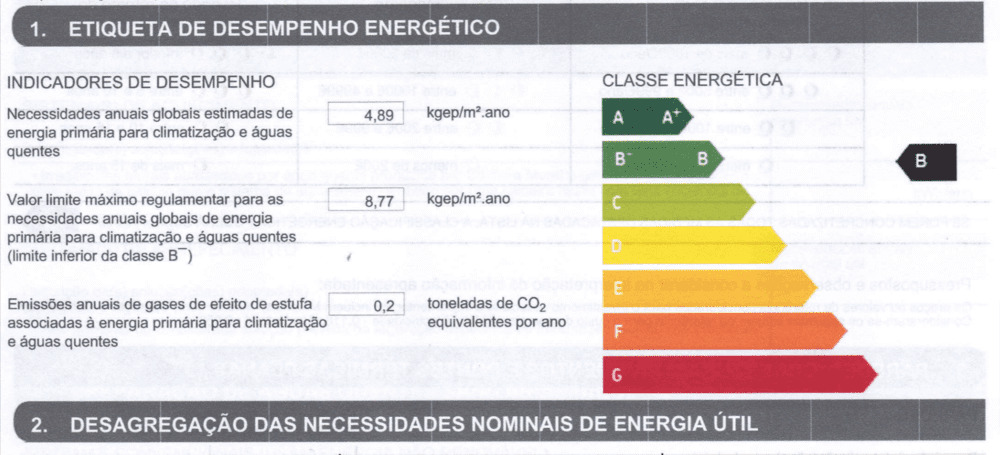

- Энергетический сертификат (Certificação energética). С 2013 года данный документ является обязательным при продаже недвижимости. Стоимость от 20 до 70 евро. Срок действия документа варьируется в зависимости от типа сертификата и строения. Для жилых домов и небольших коммерческих и служебных зданий он составляет 10 лет. Сертификат можно заказать у компании, которые признаны Энергетическим агентством (ADENE). Если вы выставите свой дом на продажу, не имея при себе этого документа, вы можете быть оштрафованы на сумму от 250 до 3740 евро.

Мы постарались предоставить вам основную и наиболее полную информацию о затратах собственника по продаже своей недвижимости. Если ваша сделка состоится сильно позже даты выхода данной статьи, то рекомендуем дополнительно перепроверять нюансы на основе уже имеющихся знаний. Например, в 2023 году поменялись условия для нерезидентов, о которых мы писали.