Приближается Новый год, а это означает, что уже совсем скоро нужно будет задаться вопросом о сдачи декларации о доходах.

С 2015 года в Португалии внесли изменение в налоговое законодательство, которое касается IRS и этими изменениями государство дало возможность гражданам декларировать доходы вместе, как семья “tributação conjunta” или раздельно “tributação separada” (до этого декларация IRS подавалась только раздельно).

В раздельной декларации каждый из супругов или сожителей (если пара живет в гражданском браке) подает декларацию о доходах, где указаны только его доходы и 50% от доходов иждивенцев (в случае если они работают или получают какой-то другой доход), которые являются частью этой семьи. При семейном декларировании доходов. семейные пары или пары, состоящие в гражданском браке, предоставляют одну декларацию, в которой указаны все доходы, полученные всеми членами семьи.

Кто может быть частью вашей семьи? Статья 13 п.4 Кодекса IRS говорит, что частью семьи могут быть супруги или пары проживающие в гражданском браке или мама/папа (одинокие или разведенные) или усыновитель одинокий плюс иждивенцы. К иждивенцам относятся:

- Дети родные и усыновленные/удочеренные, пасынки при условии, что они несовершеннолетние и не эмансипированы от родителей;

- Дети родные и усыновленные/удочеренные, пасынки в возрасте до 25 лет с доходом меньше минимальной заработной платы (RMMG по состоянию на 2020 год составляет 635 евро (с 01.01.2021 минимальная зарплата составляет 665 евро));

- Дети родные и усыновленные/удочеренные, пасынки не способные работать и обеспечивать свое существование;

- Дети или молодые люди, которые находятся под опекой в данной семье и являются частью этой семьи.

Многие из моих знакомых семей, как среди португальцев, так и среди эмигрантов подают декларацию по старинке раздельно. А выгодно ли это? Конечно, каждая ситуация индивидуальна, тут нужно смотреть категории полученных доходов, но если рассматривать стандартную ситуацию, где оба из супругов работают по найму то в большинстве случаев будет выгодней декларироваться вместе. Если у супругов доход приблизительно одинаковый, то разница будет не особо заметна. Но если разница годовых доходов существенная, или один из супругов не работает вообще, или работал в году всего несколько месяцев, то при семейной подаче декларации для вашей семьи это будет только плюс в материальном плане.

Так происходит из-за того, что налог насчитывается в прогрессии, то есть растет доход и растет процентная ставка налога, также на разницу результата в семейном и раздельном декларировании влияет семейный коэффициент. Как это работает ниже опишу детально.

Для наглядной иллюстрации, я возьму семью из 3х человек: жена, муж, ребенок 8 лет (ситуация вымышленная, если с кем-то совпадает извините я не про вас). У мужа заработная плата 21000 брутто в год из которых делал отчисления IRS ежемесячно в сумме за год 3549,00 евро. В начале года до подачи декларации работодатель дает справку о годовом доходе и отчислениях, где можно узнать эту информацию. Жена работала только 3 месяца и ее годовой доход составил 3150 и отчисления за год 205,00 евро, они арендуют квартиру (аренда 500 евро/месяц), делали покупки по статье общих расходов: она на 2500 и он на 1000, и есть расходы на обучения ребенка 200,00.

Что нужно знать для того, чтобы понимать расчет налога?

Для расчета IRS законом предусмотрены некоторые вычеты из дохода брутто для последующего его уменьшения и получения в результате суммы налога, который подлежит налогообложению.

Так статьи 25-27 Кодекса IRS говорят о том, что доходы по категории А (а именно к этой категории относятся доходы работников по найму, то есть заработная плата) можно уменьшить на сумму отчислений в соцстрах в фиксированном размере 4104,00 или 11% от годового дохода в случае если отчислений в соцстрах в год было больше фиксированной суммы (то есть если доход в год по этой категории был выше 37310,00 евро). Например, доход в год 40000,00*11%=4400,00, то в этом случае, сумму дохода брутто мы уменьшим на 4400,00. Если же сумма годового дохода была меньше фиксированной суммы (4104), то в этом случае доход уменьшается до полного исчерпания.

Также если человек состоит в профессиональном ордене и платит взносы (например врачи, психологи и т.д.) имеют право уменьшить свою налогооблагаемую базу на 1% от дохода брутто, с последующим увеличением на 50%. Например, врач имеет годовой доход 30000,00, и он платит взносы в профессиональный орден в год 600,00, то уменьшить доход можно на 450,00 евро (30000,00*1%=300,00+50%=450,00).

Спортсмены, шахтеры и рыбаки могут уменьшить свой доход на суммы, потраченные на страховки, обусловленные статьей 27 кодекса IRS в размере не более 5 х IAS (индекс социальной помощи) то есть 2194,05 на 2020 год.

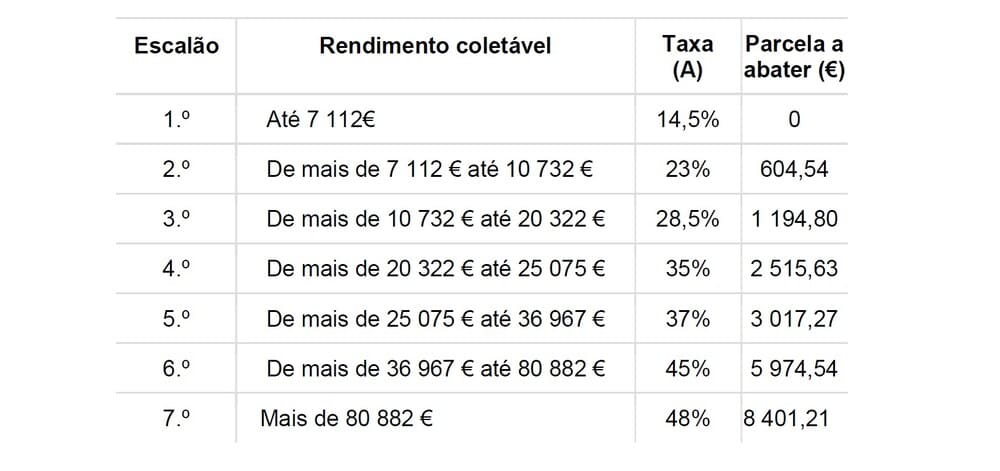

Для расчёта годового налога, к доходу, который подлежит налогообложению применяют процентные ставки “taxas” с последующим уменьшением на часть расчета в прогрессии “parcela a abater” (таблица на 2020 год).

От суммы налога до уменьшений “coletá” мы отнимаем вычеты - часть наших расходов в пределах лимитов, зафиксированных в кодексе. Более подробно о них можно почитать в этой статье.

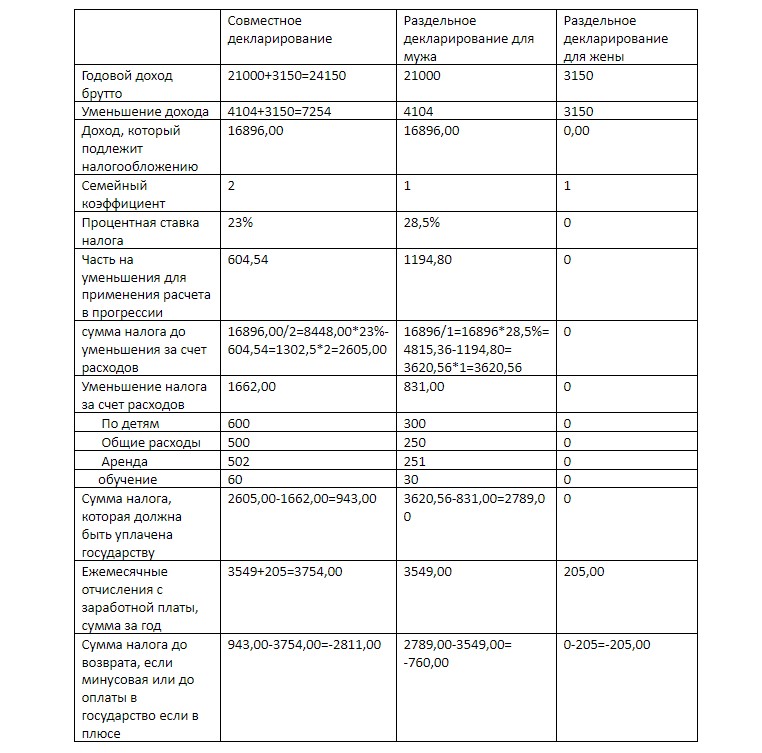

На основании всего вышесказанного сделаем расчет налога для семьи в примере

Как мы можем видеть из примера разница есть: если эта семья подаст декларацию вместе, то в результате получат 2811 евро возврата, если же раздельно, то вместе они получат возвраты в сумме 965 евро.

К возврату подлежат все минусовые суммы меньше -10 евро, к оплате в государство подлежат все плюсовые суммы больше 25 евро.

Конечно же, у каждого своя ситуация, но для тех семей, у которых доходы супругов попадают в разные шкалы доходов (это можно посмотреть в таблице выше), даже если они разных категорий, например, у нее 2 шкала у него 3-я, выгоднее будет декларироваться вместе. До того, как сдавать декларацию всегда можно поискать в интернете симуляторы для расчета вашего налога (например, “simulador de IRS ano 2020”), при этом обращайте внимание, чтобы симулятор соответствовал году, по которому вы собираетесь сдавать декларацию.

Если вы делаете автоматическую декларацию (declaração automática) самостоятельно, то в конце программа предоставит вам расчет в три варианта: для него раздельно, для нее раздельно и семейный вариант и предложит вам выбрать, то что вам больше по душе. Сделать такую декларацию не сложно и занимает это немного времени, НО, не все декларации можно подавать автоматически.

Отмечу некоторые особенности, когда можно подавать автоматическую декларацию:

- были только доходы по работе по найму (заработная плата) или пенсии (за исключением алиментов), или доходы, которые подлежат окончательному налогообложению в момент их получения (“rendimentos tributados por taxas liberatórias” статья 71 Кодекса);

- нет вычетов, по уменьшению налога, связанных с совместным проживанием с родителями пенсионного возраста. Обратите внимание, что несмотря на совместное проживание с родителями пенсионного возраста и уменьшения налога за счет этого, родители не могут быть частью вашей семьи;

- были финансовыми резидентами Португалии в течение полного календарного года;

- не имеют статуса “residente não habitual”;

- получали доходы только на территории Португалии;

- не платят алименты;

- не имели увеличение дохода из-за несоблюдения условий, относящихся к налоговым льготам.

Напоследок хочу обратить внимание эмигрантов, тех кто собирается сдавать декларацию впервые, проверьте в налоговой ваш статус резидента. Если же вы числитесь еще как «не резидент», то обязательно исправьте эту ситуацию. Что это такое и как это изменить вы можете прочитать тут.

Также об IRS можно почитать в статьях:

- Подоходный налог IRS: как подготовиться к подачи декларации в 2021 году

- IRS - 2020. Когда и за что отчитываться в этом году

Надеюсь, эта информация была вам полезна.