Каждый год, в период с февраля по июнь, население Португалии, вне зависимости от возраста, профессии, места работы и проживания, обязано предоставить полную информацию о своих доходах и расходах за предыдущий фискальный год налоговой службе Португалии (Autoridade Tributária e Aduaneira). Другими словами, приходит время заполнить ежегодную декларацию о подоходном налоге (Imposto sobre o Rendimento das Pessoas Singulares, IRS). Мы уже рассказывали о такого рода документе, а также о сроках и методах его заполнения. Если же Вы недавно приехали и все ещё новичок в этом деле, то предпочтительнее обратиться к высококвалифированному бухгалтеру с целью предотвращения допущения ошибок в вашем налоговом заявлении. После своевременной подачи декларации о подоходном налоге и ее одобрения португальской налоговой службой, по месту вашей регистрации приходит расчетная накладная налоговой декларации (nota de liquidação de IRS). Немногие знают что именно это за документ, с какой целью выдается и чем так важен для каждого налогоплательщика в Португалии. Именно об этом и о многом другом детально расскажем в данной статье.

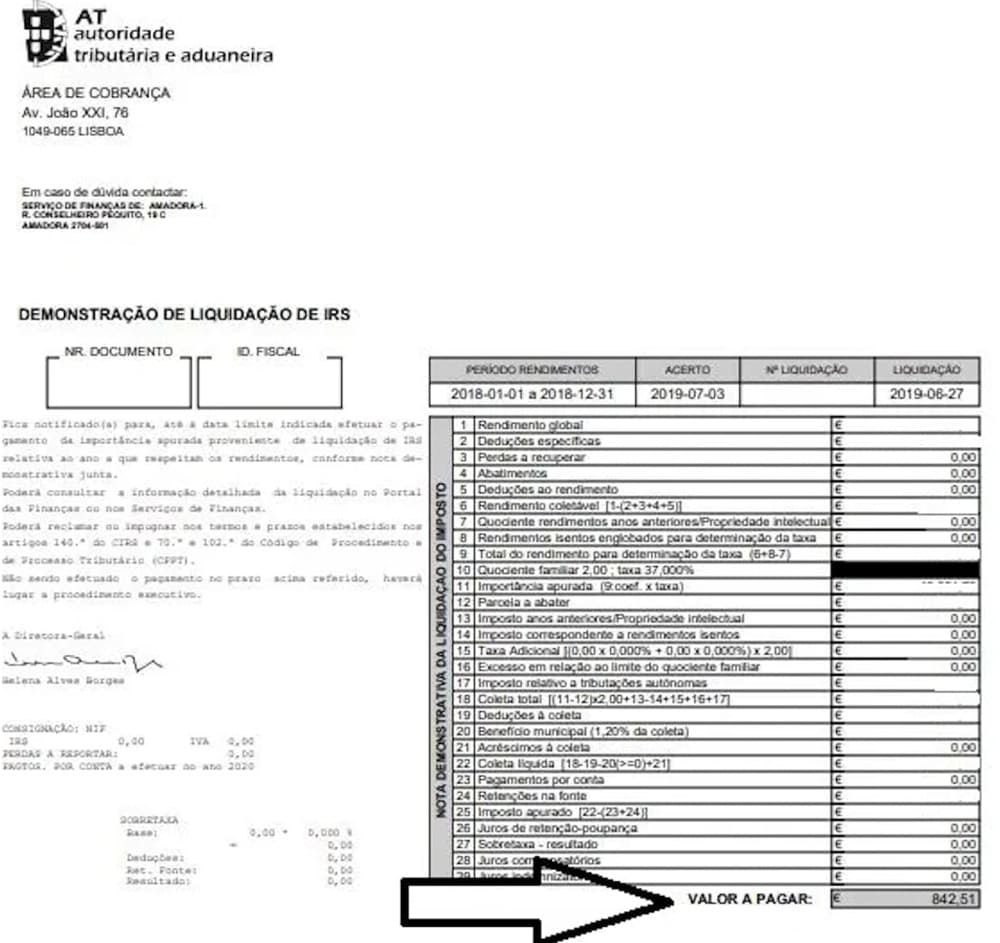

Расчетная накладная налоговой декларации IRS (nota de liquidação de IRS) - это официальный документ из налоговой службы Португалии, который подробно рассказывает о том, как именно данный государственный орган произвел расчеты вашего подоходного налога, а также определил сумму, которую необходимо заплатить или же наоборот подлежит возврату налогоплательщику, как показано на Изображении 1.

После соответствующей уплаты налога или же возвращения средств, португальская налоговая служба отправляет по почте расчетную накладную налоговой декларации на адрес, который был указан в налоговой системе непосредственно во время получения регистрационного номера налогоплательщика НДС в Португалии (número de identificação fiscal), или, для тех, кто зарегистрировался через ViaCTT, отправка осуществляется на предписанный адрес электронного почтового ящика. Более того, данный налоговый документ можно запросить онлайн непосредственно в своем личном кабинете на налоговом портале (Portal das Finanças):

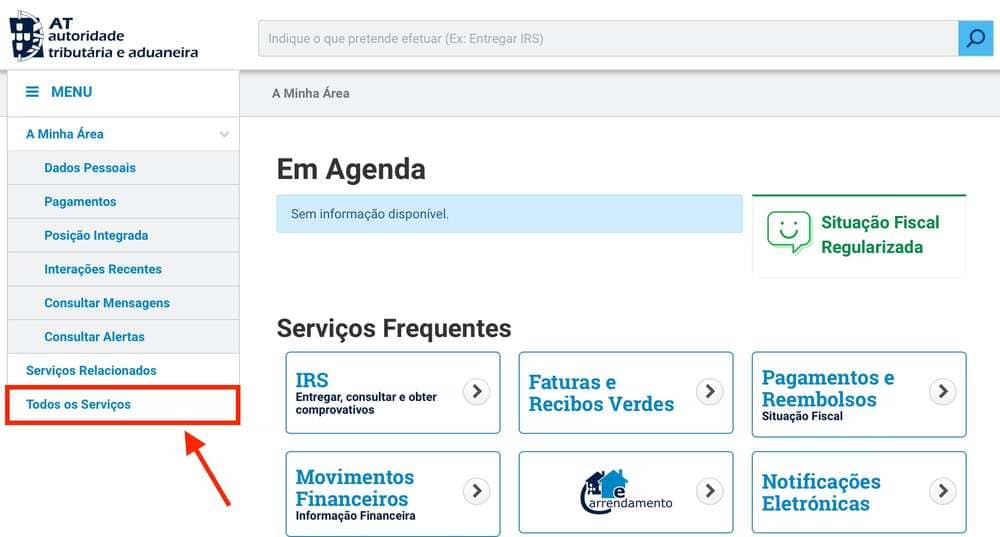

- для этого, стоит зайти на официальный сайт налоговой, ввести свой налоговой номер плательщика НДС (nº de contribuinte) и пароль (senha de acesso);

- войдя в свой личный кабинет, следует нажать на кнопку “все услуги” (“todos os serviços”);

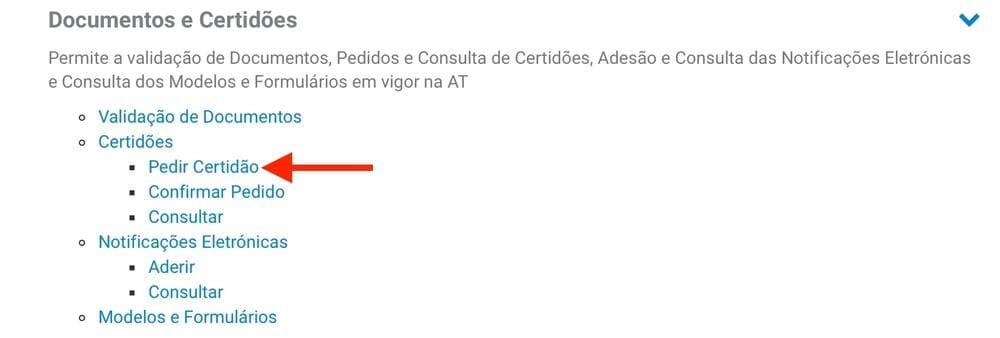

- далее выберите секцию “документы” (“documentos”), “сертификаты” (“certidões”), а потом “запросить сертификат” (“pedir certidão”);

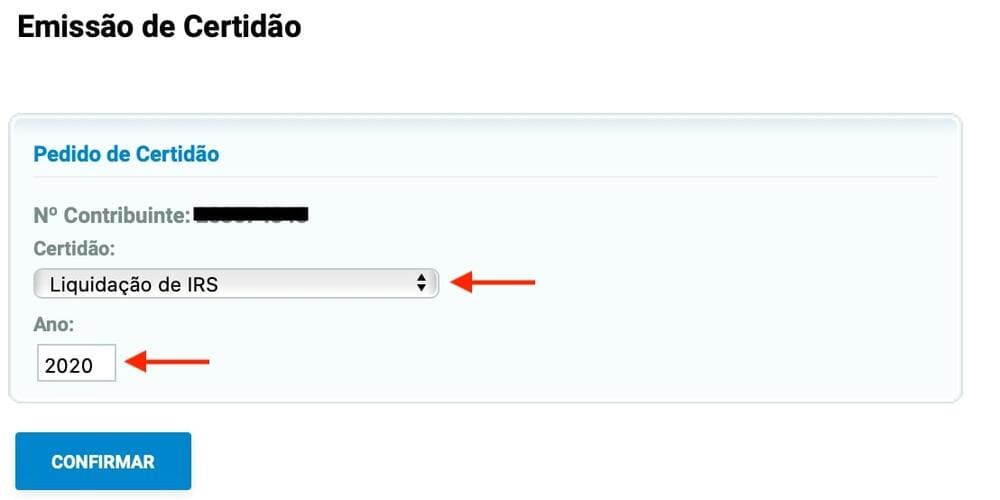

- на новой странице стоит щелкнуть на появившееся окно и выбрать подходящий раздел, а именно раздел “расчет налоговой декларации” (“liquidação IRS”) и выбрать соответствующий год;

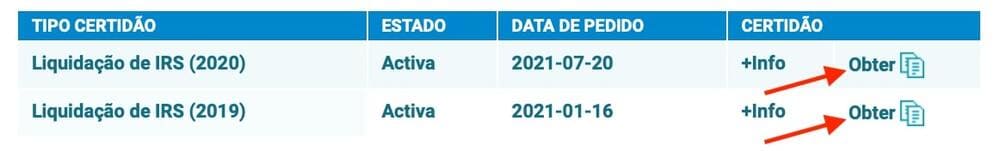

- затем появится сообщение “запрос на подтверждение урегулирования IRS” (“pedido de certificação de liquidação de IRS”), и Вам следует нажать кнопку “получить” (“obter”), загрузив готовый расчет налоговой декларации на свой компьютер.

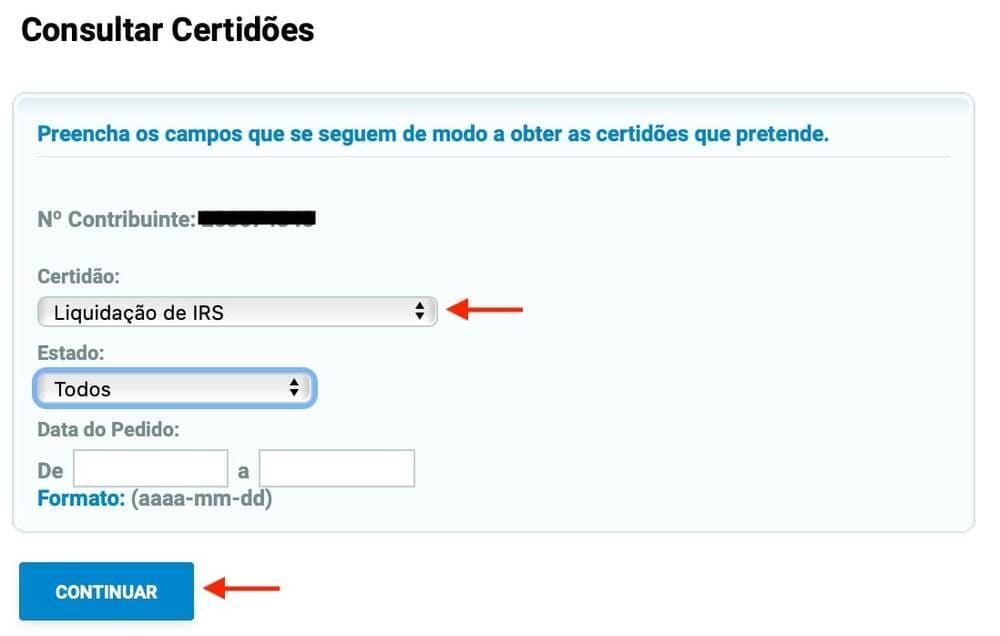

В том случае, если Вы уже запросили данный вид налогового документа, но не можете его найти, то возможно получить повторно. Для этого необходимо:

- выбрать раздел “проконсультировать декларации” (“consultar certidões”);

- из перечня существующих документов, выбрать “расчет налоговой декларации” (“liquidação IRS”), нужный Вам финансовый год и нажать на кнопку “продолжить” (“continuar”);

- в появившемся окне, выберите требующийся Вам документ.

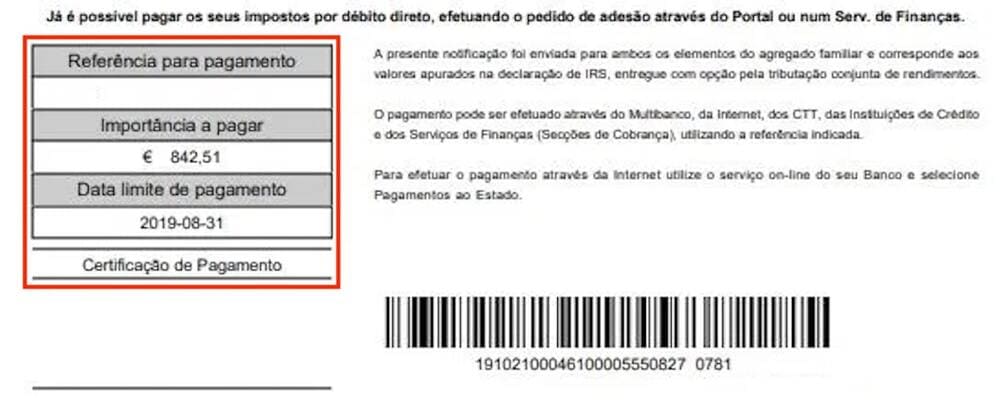

В большинстве случаев, расчетная накладная налоговой декларации приходит к своему получателю уже после совершения платежа, однако если Вы еще не успели оплатить, а времени прошло достаточно много после одобрения декларации о подоходном налоге, то расчетная накладная может прийти с данными для осуществления оплаты соответствующей суммы (Изображение 2).

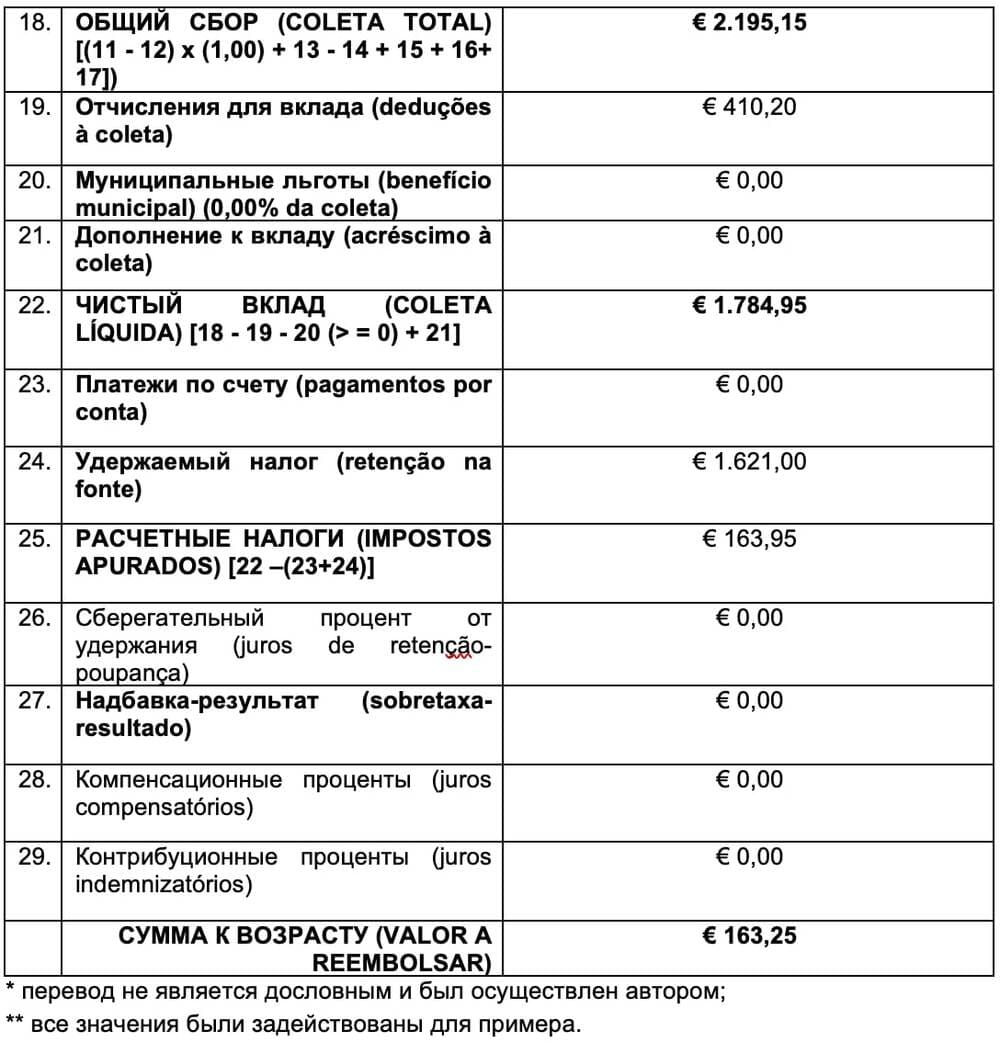

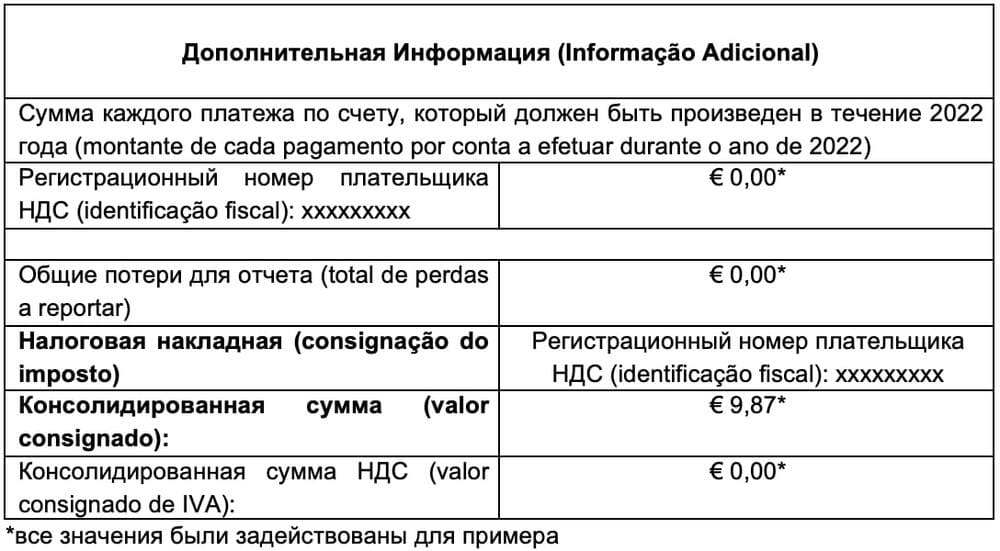

Разобравшись с тем, что же такое расчетная накладная налоговой декларации и как ее получить, стоит понять как правильно “читать” данный вид налогового документа. Как уже было показано ранее, эта справка имеет множество пунктов по которым налоговая служба Португалии рассчитывает ваши доходы и расходы по прошлому фискальному году, указывая сумму, которую Вы должны оплатить или которую налоговая служба Португалии должна вернуть Вам. Для того, чтобы отчетливо понимать свое положение, стоит разобраться в определении каждого из пунктов расчетной накладной о подоходном налоге на примере Таблицы 1.

Среди пунктов, которые есть в каждой расчетной накладной подоходного налога выделяются следующие:

- общий доход (rendimento global) - это денежная сумма, полученная налогоплательщиком за прошлый финансовый год, учитывая зарплаты и оплаты за другие предоставленные услуги, как например подработка на дому;

- специальные вычеты (deduções específicas) - это сумма, вычитаемая из общего дохода, которая может быть фиксированной или зависеть от понесенных расходов, в зависимости от случая каждого налогоплательщика отдельно;

- возмещаемые убытки (perdas a recuperar) - это число касается инвесторов с отрицательными результатами. Другими словами, это сумма, которая относятся к ситуациям, когда были убытки, например, когда арендодатели имеют больше расходов, чем заработанных доходов от сдачи своей недвижимости;

- налогооблагаемый доход (rendimento coletável) - это доход, полученный в результате предыдущих пунктов, а именно соответствует разнице между валовым доходом и специальными вычетами. Именно этот приход определяет применяемую налоговую ставку к данному налогоплательщику;

- освобожденные доходы, включенные для определения ставки (rendimentos isentos englobados para determinação da taxa) - это прибыль, освобожденная от налогообложения от некоторых конкретных работ, например от работы в дипломатических миссиях или по определенным соглашениям о сотрудничестве;

- семейный коэффициент (coeficiente familiar) - это число, которое делит доход на количество налогоплательщиков в семье. Если налогоплательщик живет самостоятельно, то его/ее прибыль делится на 1. Для людей, состоящих в зарегистрированном или гражданском браке, которые декларируют свои доходы вместе, коэффициент деления будет 2;

- расчетная сумма (importância apurado) и вычитаемая часть (parcela a abater) - эти данные зависят напрямую от дохода налогоплательщика. Чем выше доход, тем выше налог, которым налоговая служба Португалии будет облагать прибыль. Если Вы хотите удостовериться в правильности налогообложения вашей выручки, то можно ознакомиться с тарифами и взносами, подлежащими вычету, в Налоговом руководстве на 2021 год (Guia Fiscal 2021);

- налог на автономное налогообложение (imposto relativo a tributações autónomas) - в определенных случаях, налогоплательщик может выбрать автономное налогообложение некоторого дохода. Вместо того, чтобы добавлять их к другим для определения применяемой ставки, взимается единый и окончательный налог;

- общий сбор (coleta total) - представляет сумму, которую налогоплательщик должен был бы заплатить, если бы не было вычетов взыскания или удерживаемых налогов;

- отчисления для вклада (deduções à coleta) - это количество расходов, например на образование, здоровье, транспорт и т.д, которые вычитаются из суммы подлежащего уплате налога. Таким образом, сумма, соответствующая 15% НДС, уплаченного по расходам на ремонт и техническое обслуживание автомобилей и мотоциклов, посещение ресторанов, оплату за проживания, услуги в парикмахерских, салонах красоты и ветеринарных клиниках, автоматически рассматривается налоговым органом Португалии как налоговая льгота. Билеты на общественный транспорт также учитываются, но со 100% НДС. Именно эти издержки подтверждаются на платформе электронного счета до 25 февраля каждого финансового года. Пошаговую инструкцию по этой теме можно найти в статье “Все, что нужно знать о “фактурах” для подачи IRS в Португалии”;

- муниципальные льготы (benefício municipal) - существуют некоторые городские власти, которые платят часть подоходного налога своим жителям, на который они имеют право. Процент оплачиваемой части устанавливается ежегодно и может достигать 5%;

- дополнения к вкладу (acréscimo à coleta) - это штраф, который уплачивается за привлечение инвестиций, которые предоставляют налоговые льготы. Зачастую, это происходит в том случае, когда налогоплательщик обналичивает суммы, вложенные в инвестиции с налоговыми льготами, например Пенсионный накопительный план (Plano Poupança Reforma, PPR), за пределами предусмотренных условий;

- чистый вклад (coleta liquida) - это сумма, которую налогоплательщик должен будет заплатить из своего подоходного налога после учета всех вычетов;

- платежи по счету (pagamentos por conta) - самостоятельно занятые работники, которые не заплатили достаточный размер удерживаемого налога в предыдущие фискальные годы, могут быть обязаны оплатить авансовые налоговые платежи в зависимости от того, сколько они заработали;

- удерживаемый налог (retenção na fonte) - налог, взимаемый при получении прибыли. Он вычитается из подлежащей выплате суммы;

- расчетный налог (imposto apurado) - это сумма, которую следует заплатить или вернуть португальской налоговой службе, если в последующих частях таблицы больше нет расчетных взносов;

- сберегательный процент от удержания (juros de retenção-poupança) - это число, которое налоговый орган Португалии должен налогоплательщику за то, что в предыдущем финансовом году взимал с него дополнительные налоги. Перечисление этой суммы производится на банковский счет налогоплательщика указанный в его налоговой декларации и/или в его/ее личном кабинете на налоговом портале (Portas das Finanças);

- сумма к возврату (valor a reembolsar) - этот показатель соответствует сумме, которую налогоплательщик переплатил в течение предыдущего фискального года и которая теперь должна быть возмещена налоговой службой Португалии. И наоборот, если в течение этого же года было удержано недостаточное количество налогов с налогоплательщика, то данную сумму необходимо будет заплатить португальской налоговой.

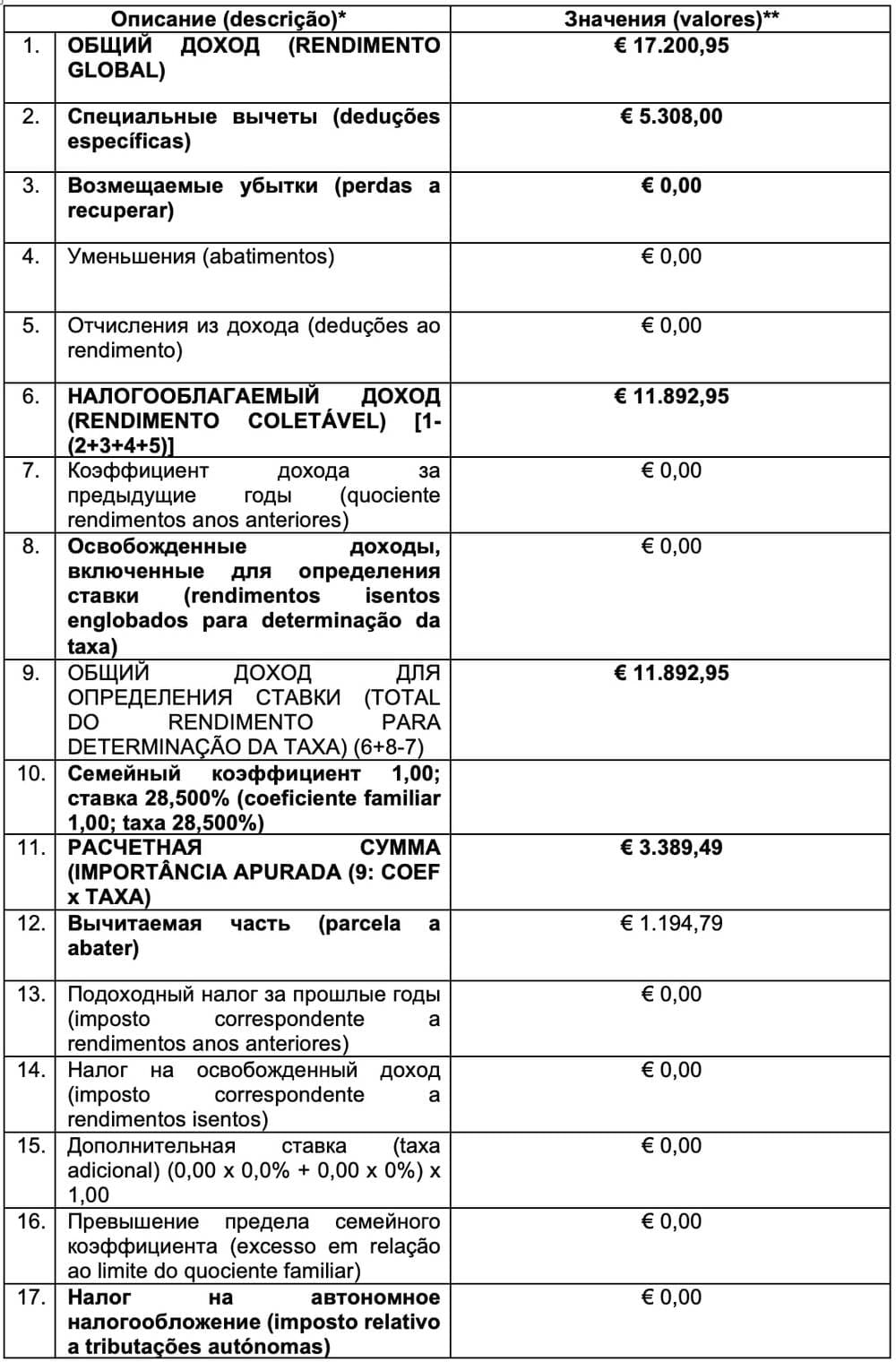

Разобрав основные пункты, по которым налоговая служба рассчитывает доходы и налоги каждого из налогоплательщиков, теперь рассмотрим НДС и другую информацию доступную в этой расчетной накладной, в соответствии с Таблицей 2.

Самым важным значением в данной таблице является пункт про налоговую накладную (consiganação do imposto). В случае заполнения данного условия, налогоплательщик решил отдать 0,5% от своей налоговой декларации определенной организации, которую он/она выбрал/а из перечня предоставляемых инстанций на конечной стадии заполнения декларации о своем подоходном налоге.

В завершении, проанализировав каждый из пунктов, по которым португальская налоговая служба составляют декларацию о наших доходах, стоит разобраться в пользе данного документа, а именно где и с какой целью можем его использовать. Как бы банально это не звучало, но данный налоговый документ весьма важен, как доказательство вашего финансового состояния для получения определенных льгот, например бесплатного питания в школе и проезда в общественном транспорте ваших детей. Ранее, этот документ также требовался для подачи заявлений на получение семейных или родовых пособий, но электронный обмен информацией между государственными службами теперь позволяет Социальному обеспечению (Segurança Social, SS) получать эти данные напрямую от португальской налоговой (Autoridade Tributária e Aduaneira). Однако эту расчетную накладную можно использовать, чтобы убедиться в том, что Вы не ошибетесь при заполнении документов для получения этих самых пособий. На этом важность данного документа не заканчивается.

В тех случаях, когда Вы запрашиваете дополнительное финансирование у банков, то есть берете кредит, банк потребует расчетную накладную налоговой декларации, чтобы убедиться в том, что Вы в состоянии погасить данную ссуду. Таким образом, когда Вы просите деньги у банков, они должны быть уверены в том, что сможете выплачивать рассрочку по кредиту с доходом, который Вы получаете.