Конец первого и начало второго триместра каждого фискального года - это время подачи отчета по подоходному налогу для подавляющего большинства жителей Португалии. Предоставление налоговой декларации (Imposto sobre os Rendimentos Singulares, IRS) позволяет государству, а именно налоговой (Autoridade Tributária e Aduaneira, AT) узнать о налоге, который будет взиматься с граждан, резидентов и/или людей еще не получивших документы в Португалии, получающих доход на национальной территории. Подробнее о том, как сделать данную декларацию о своем доходе возможно узнать на сайте WithPortugal - Подоходный налог IRS: как в 2020 году подготовиться к подаче декларации в 2021. Однако прежде чем подавать эту отчетность в налоговую, следует подтвердить все свои расходы в виде счетов на мдицину, образование, жилье и другие общие семейные затраты за предыдущий фискальный год. Итак, данная статья детально расскажет все, что следует знать о счетах для правильной подачи отчета для расчета подоходного налога в Португалии.

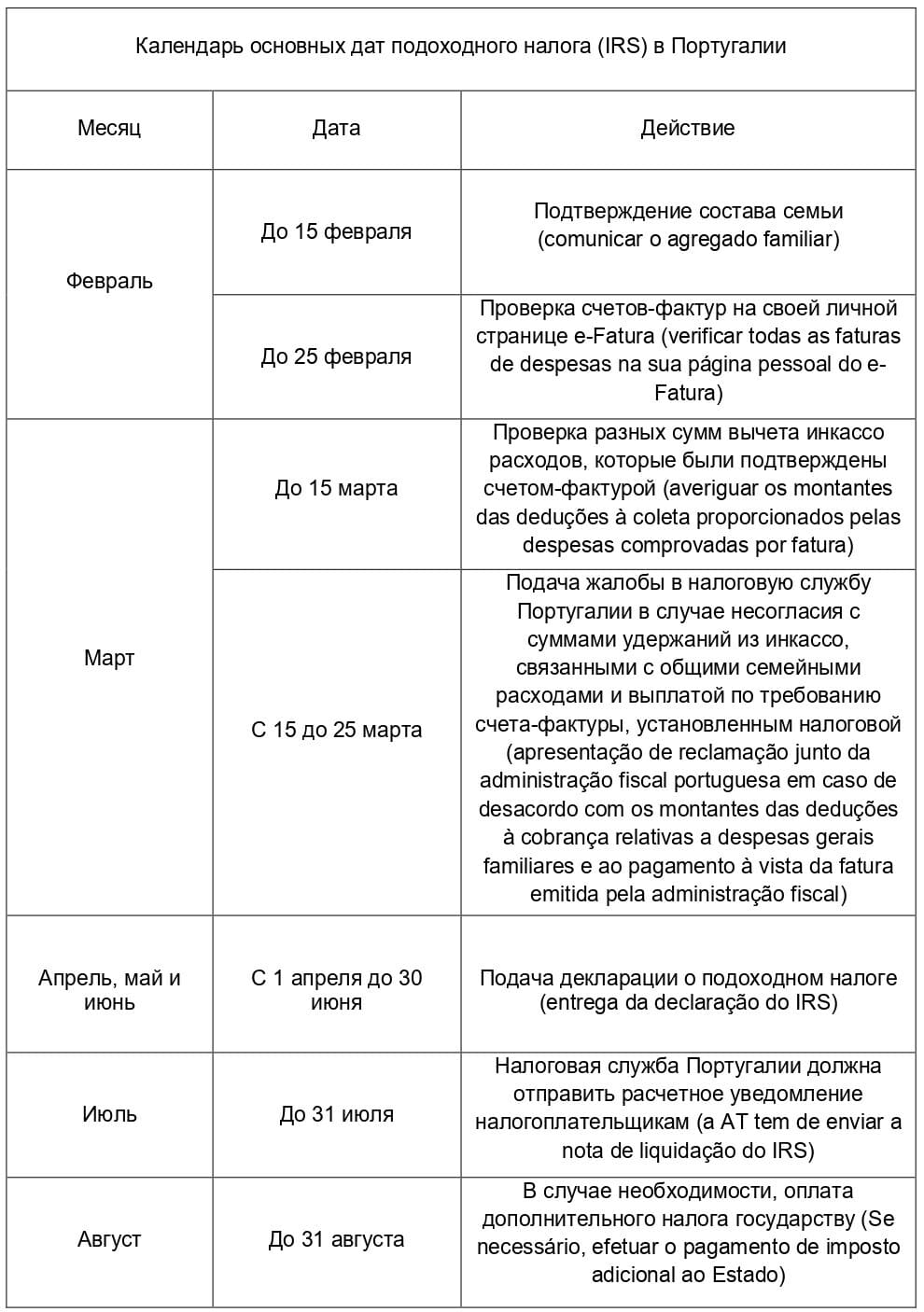

С началом налогового года самое время отметить в календаре наиболее важные даты для грамотной регистрации IRS. Как показано в Таблице 1, от первого этапа проверки счетов до последнего, а именно подачи годовой декларации, есть несколько сроков, которые необходимо тщательно соблюдать, если Вы не хотите потерять вычеты и/или платить штрафы налоговой службе Португалии.

Согласно данным Таблицы 1 и источнику Jornal de Notícias, до 25 февраля каждого фискального года официально-наемные работающие граждане, резиденты и/или нерезиденты должны подтвердить все свои расходы, где был указан идентификационный номер налогоплательщика (número de identificação fiscal, NIF) в электронном виде на Финансовом портале (e-Fatura).

Подтверждение счетов-фактур позволяет каждому человеку, который добросовестно платил налоги Португальской республике, вернуть 15% или 100% от уплаченного Налога на Добавленную Стоимость, НДС (Imposto sobre o Valor Acrescentado, IVA). Хотя большая часть затрат уже сообщается автоматически на основании соответствующего сектора деятельности при указание номера налогоплательщика в момент совершения этих самых расходов, есть и другие, которые необходимо подтверждать ежегодно вручную. Во-первых тогда, когда о расходах сообщил трейдер, ведущий более одного вида экономической деятельности. В этом случае налогоплательщик должен будет указать налоговой службе Португалии в какой именно сектор должны быть включены эти затраты. Более того, подтверждение расходов - это неотъемлемый шаг в том случае, если счета-фактуры не были зарегистрированы самой организацией и/или являются неправильными. Во-вторых, когда у налоговой службы Португалии возникают сомнения по поводу категории определенных затрат, к которым были отнесены те или иные счета-фактуры, в таком случае они переходят в категорию “на рассмотрении” (pendentes), пока налогоплательщик сам не сообщит недостающие данные по каждому из счетов-фактур. Именно поэтому до 25 февраля каждого фискального года следует удостовериться в том, нет ли каких-либо ошибок или опечаток, которые необходимо исправить. В свою очередь счета-фактуры, которые остаются неоплаченными после даты окончания проверки, не будут учитываться и указываться в правильной категории вычетов декларации подоходного налога и в результате Вы можете упустить возможность увеличить свои возвратные суммы.

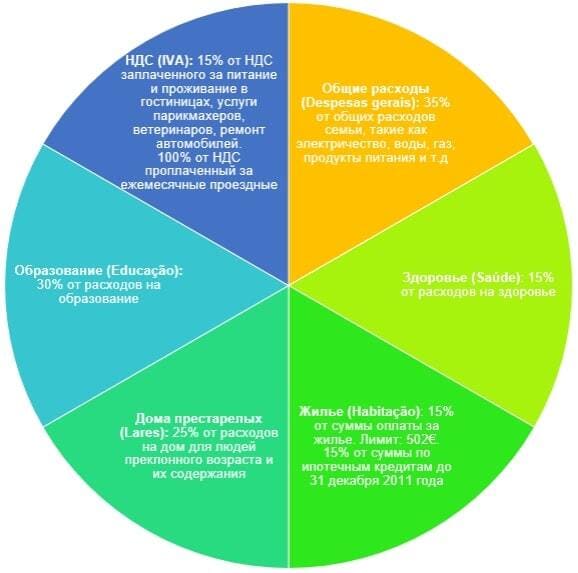

Прежде чем проверять, подтверждать, исправлять и регистрировать счета-фактуры на сайте e-Fatura, следует знать о том, сколько возможно удержать если Вы подтверждаете свои расходы. Так в предоставленной вами налоговой декларации налоговый орган взимает определенный процент в зависимости от того к какому роду расходов относится та или иная затрата. Так, согласно Диаграмме 1, от общих расходов, такие как оплата за электричество, воду, газ, продукты питания и многое другое будет удерживаться 35%. В свою очередь, за такие секторы как: здравоохранение - 15% от общего количества существующих трат на этот сектор; жилье - 15% от суммы оплаты за жилье или 15% от суммы по ипотечным кредитам,заключенным до 31 декабря 2011 года; 25% от расходов на дом для людей преклонного возраста и их содержания; 30% от расходов на образование; 15% от НДС уплаченного за питание и проживание в гостиницах, услуги парикмахеров, ветеринаров, ремонт автомобилей и 100% от НДС проплаченный за ежемесячные проездные. Стоит учитывать и тот факт, что если у семейной пары есть дети, то расходы на детей (здравоохранение и обучение) также должны быть задекларированы. Другими словами, при лечении или обучении ребенка должен быть выставлен счет-фактура с его и/или её идентификационным номером налогоплательщика. Только так данные затраты будут автоматически зарегистрированы в электронном счете и рассмотрены налоговым органам для целей IRS.

А теперь разберем каждый из существующих видов расходов более детально, кроме класса “общие расходы”, ведь в этом случае и так все предельно ясно. Как показано на Изображении 1 и в соответствии с порталом Economias, что касается категории здоровья, то здесь Вы можете предоставить все свои расходы связанные с:

- разного рода консультациями, приемами у врачей и анализами вне зависимости от того, посещали ли Вы государственный или частный госпиталь;

- лекарствами, а именно всеми лекарственными препаратами, освобожденными от НДС или по его сниженной ставке в 6%, приобретенные в аптеках, парафармацевтиках или супермаркетах. Если же у Вас на финансовом портале появляется отметка о ожидающем вашего подтверждения счете, то так налоговая служба Португалии подает вам сигнал о том, что необходимо прикрепить рецепт на определённое лекарство, выписанное врачом;

- очками, оправами, линзами, слуховыми аппаратами, протезами и остальными корректирующими приспособлениями;

- подгузниками;

- продуктами питания для людей склонный к аллергиям;

- разными видами физиотерапий;

- несрочной транспортировкой больных;

- расходами на здоровье за границей, также можно указывать затраты на здоровье, совершенные за пределами Европейского союз (ЕС), однако помните и о том, что налоговая в любой момент может потребовать от вас подтверждающие документы совершенных трат.

В свою очередь категория жилья предполагает растраты на:

- на основании Диаграммы 1, 15% процентов от выплачиваемых сумм по ипотечным кредитам учитываются налоговым органом Португалии, но только из договоров, заключенных до конца 2011 года;

- аренду жилья;

- строительство и/или ремонт.

Категория домов для людей преклонного возраста:

- налоговая служба Португалии учитывает 25% от сумм, потраченных на содержание человека преклонного возраста в доме престарелых.

Что касается категории образования, то тут все довольно просто, налоговая будет учитывать траты связанные с:

- оплатой за обучение в университете, школе и/или садике, то есть все счета-фактуры учитываются в декларации подоходного налога, как траты на образование;

- покупкой школьного материала, школьные учебники - входят как соответствующие траты в раздел образования ;

- питанием в школьных столовых, любые расходы связанные с питанием учеников и студентов автоматически будут доступны на Финансовом портале;

- проживанием учащихся, налоговая примет в декларацию о подоходном налоге только те затраты на проживание, когда учащемуся будет менее 26 лет и проживать он и/или она будут более чем за 50 км от своей постоянного места проживания ;

- занятиями в разных центрах дополнительного образования, любые счета-фактуры от репетиторских учреждений могут быть включены в расходы данной категории лишь в том случае, если если они освобождены от НДС;

- образование за границей, если Вы или ваш ребенок получаете образование за пределами Португалии или ЕС, то все расходы данного типа должна быть введены вручную на сайте e-Fatura до 25 февраля каждого налогового года.

И конечно же самая последняя и интересная категория - это категория расходов с учетом НДС, здесь включается следующие:

- льготы по НДС в 15%, в этом случае португальская налоговая служба может вернуть вам 15% от уплаченного НДС, когда были совершены затраты на ремонт автомобилей или мотоциклов, проживание в гостинницах, питание в кафе и ресторанах, услуги салонов красоты, а также лечение ваших домашних питомцев у ветеринаров. Начиная с 2021 года, Вы можете получить льготу в 15% НДС при посещении спортивных комплексов, которые были соответственно зарегистрированы;

- льготы по НДС в 100%, а при этой ситуации налоговая Португалии не учтет НДС или же вернуть позже, если ваши расходы непосредственно связаны с ежемесячными проездными на общественный транспорт.

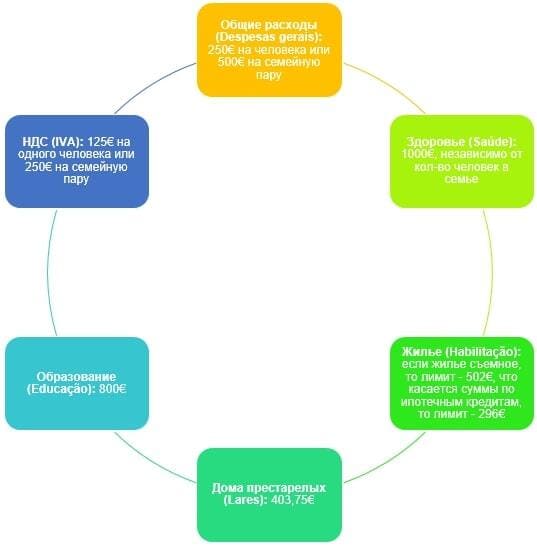

К тому же важно учитывать и тот нюанс, что все существующие подразделения расходов, которые возможно включить в декларацию своего подоходного налога имеют обусловленный предел. В соответствии с Диаграммой 2, в отделе общих расходов (despesas gerais) каждый налогоплательщик может вычесть до 250€. Чтобы получить максимальную выгоду, достаточно иметь более 715€ ежегодных расходов на семью, будь то оплаты за домашние услуги, покупки в супермаркете, топливо, одежда и обувь. Что касается семейных пар, независимо от количества детей, они смогут удержать из своей налоговой декларации максимум 500€.

Разобравшись с тем, сколько же возможно удержать если подтверждаются расходы в ежегодном IRS и прежде чем перейти к этапу регистрации ваших счетов-фактур, стоит узнать, как же проверять их на сайте e-Fatura. Для этого следует выполнить следующие действия:

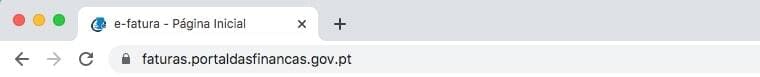

- Перейти на страницу e-Fatura;

- Выбрать графу Sr.Consumidor для физических лиц;

- Ввести свои персональные данные, такие же как и при входе в свой личный налоговый кабинет - Portal das Finanças. Если Вы только планируете переезд в Португалию или уже находитесь на ее территории, но до сих пор не имеете идентификационный номер налогоплательщика, то статья на сайте WithPortugal об особенностях его получения непременно Вам в этом поможет;

- На следующем появившемся экране Вы сможете найти сумму предварительных отчислений по подоходному налогу с физических лиц, которые уже были вами накоплены, а также соответствующее распределение по категориям;

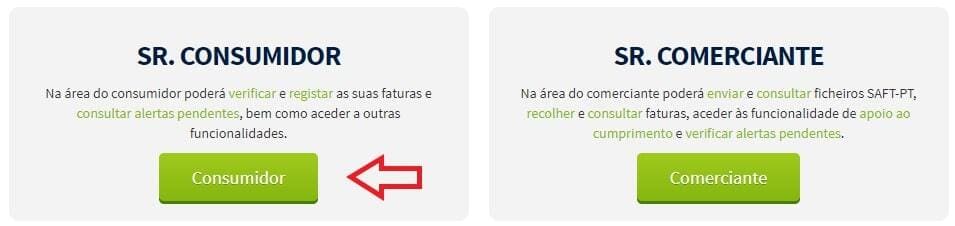

- Для того, чтобы просмотреть счета-фактуры, которые до настоящей даты были переданы в налоговую службу, нажмите на кнопку “проверить счета”, которая находится внизу страницы;

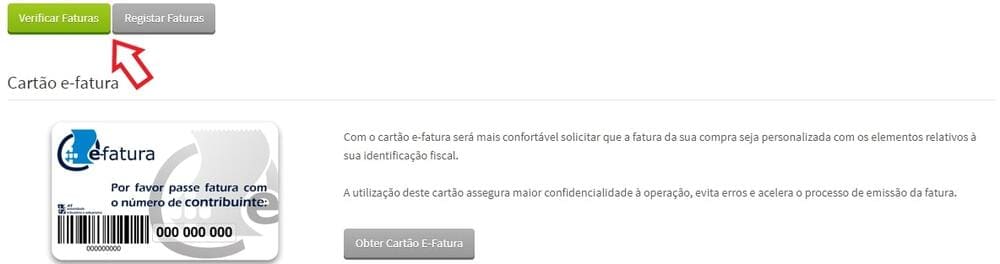

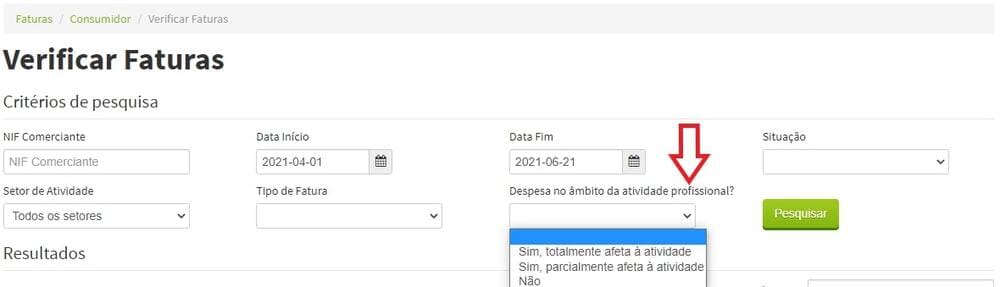

- Так поиск интересующих Вас счетов-фактур происходит несколькими способами, а именно по налоговому номеру трейдера, по дате выдачи, а также по состоянию/ситуации, в которой он оказался. Вы также можете ознакомиться с ними в соответствии с различными секторами деятельности;

Если Вы являетесь самозанятым работником, то есть работаете как индивидуальный предприниматель, можете проверить влияет ли тот или иной счет на вашу профессиональную деятельность;

Дальнейшим более сложным и требовательным этапом является процесс регистрации ваших счетов-фактур на Финансовом портале. В большинстве случаев, называя свой идентификационный номер, ваша покупка автоматически появляется зарегистрированной на официальном сайте e-Fatura. Однако, когда это не происходит, то каждому из пассивных субъектов (sujeito passivo), на основании закона общего налогового права n.º 398/98, от 17 декабря (Lei geral tributária n.º 398/98, de 17 de dezembro), следует подтвердить или же оформить эти самые расходы. Таким образом, потребитель должен уточнить для налоговой службы к какой именно категорию затрат относится тот или иной счет-фактура. Как показано на Изображении 2, для этого стоит выбрать из предложенных налоговой службой Португалии, ту категорию, которая больше всего подходит.

Необходимо иметь в виду, что налоговая служба Португалии будет считать налоги только в том случае, если они были соответственно зафиксированы. Важно также в течении последующих четырех лет сохранять любые внесенные изменения на данном портале, ведь в случае разногласий с налоговой это будет единственным существующим доказательством ваших зарегистрированных затрат.

Впрочем ситуация про регистрацию счетов-фактур незначительно отличается в отношении независимых работников (trabalhadores independentes). Если Вы фрилансер и хотите переехать в Португалию, то статья Как фрилансеру переехать в Португалию в 2021 году именно для Вас. Что касается подтверждения расходов этого класса трудящихся, то здесь два варианта подтверждения имеющихся затрат, то есть отметьте “нет”, если расходы не связаны с вашей самозанятостью или “да”, если все траты непосредственно относятся к вашей самозанятости, как показано на Изображении 3. В этом случае португальская налоговая служба учитывает 100% от совершенных затрат.

И только в случае, когда ваши издержки лишь частично связаны с вашей профессиональной деятельностью стоит выбрать графу “частично”. Другими словами, если Вы большую часть своего рабочего времени проводите у себя дома, то такие счета, как за воду и/или электричество можете внести в раздел “частичное”. Именно в таких случаях, налоговая будет учитывать лишь 25% от каждой из такого рода затрат.

Но так что же произойдет, если Вы не смогли или просто не успели проверить и/или зарегистрировать свои счета-фактуры на Финансовом портале? Если Вы не подтвердили свои счета-фактуры до 25 февраля каждого фискального года, то не стоит переживать, ведь нет никаких штрафных санкций или штрафа за не совершение данного действия. Однако Вы можете потерять определенное количество денег. Процесс проверки и/или подтверждения ваших счетов-фактур настолько прост, что обязательно сделайте это.

В завершении следует помнить о трех золотых правилах в подтверждении и регистрации счетов-фактур на сайте e-Fatura:

- при совершении той или иной траты всегда подавайте свой идентификационный номер налогоплательщика, ведь это отличный способ воспользоваться отчислениями и льготами налоговой декларации IRS. В противном случае ваши расходы не будут учтены в вашем электронном счете, поскольку сама налоговая служба не будет заниматься такими мелочами;

- запросите пароль для ваших детей, ведь при создании личного кабинета своего ребенка подтверждать и/или регистрировать счета-фактуры станет намного проще и быстрее, более того, Вы не cпутаете данные счета со своими личными. Если же родители разведены, а ребенок или дети находятся под совместной опекой, то выставленные счета-фактуры с идентификационными номера детей будут разделены в соответствии с процентной долей, которую каждый из родителей принимает в распределении расходов, определенной в соглашении, регулирующем родительские обязанности после развода;

- всегда просите отдельный счет при покупке школьных принадлежностей, масок и/или дезинфицирующего геля. Каждый раз, когда Вы совершаете покупки в заведении, с которым связано несколько кодов классификации экономической деятельности (Classificação Portuguesa de Atividades Económicas, CAE, об этом больше в статье - Как открыть компанию в Португалии), и хотите быть уверенным, что определенные расходы попадут в соответствующую категорию, Вы должны запросить именно отдельный счет. Другими словами, если Вы приобретаете учебники, то должны попросить счет-фактуру на расходы, которые португальская налоговая служба примет в качестве платы за образование. Если такого рода покупки будут находится в одном счету, то будут классифицированы как общие расходы семьи.